МОСКВА, 9 мар - ПРАЙМ, Наталья Карнова. Практика избавления от просроченной задолженности путем передачи ее коллекторам становится все более популярной у банков. По данным Национальной ассоциации профессиональных коллекторских агентств (НАПКА) и Первого коллекторского бюро, в прошлом году сразу 22 банка впервые стали участниками рынка цессии (уступки прав требования по кредитам).

В целом, по данным ЦБ РФ, за 2015 году объем просроченной задолженности вырос на 196 млрд рублей — до 864 млрд рублей, или 8,1% от всего объема выданных розничных кредитов. В конце 2014 года доля "просрочки" в банковском розничном портфеле составляла 5,9%.

Причиной этого стал экономический кризис и рост закредитованности граждан, из-за чего им становится все труднее выполнять обязательства по долгам. "В январе 2016 года на 13,7% по сравнению с аналогичным периодом прошлого года выросло количество должников, которые в качестве причины неоплаты называют "временные финансовые трудности, больше стало и тех, кто объясняет неплатежи потерей работы", - рассказал гендиректор Первого коллекторского бюро Павел Михмель.

По его словам, в 2015 году активно продавались старые долги, причем их средняя сумма росла. На задолженность с длительным сроком просрочки - 360-720 дней пришлось более 40% всех проданных долгов. В 2014 году доля старых долгов составляла 22%. "Дешевые" долги - до 20 тысяч рублей - по-прежнему продаются чаще других, но их доля за год сократилась с 35% до 28%. Доля задолженности от 20 до 50 тысяч рублей, напротив, выросла с 19 до 23%.

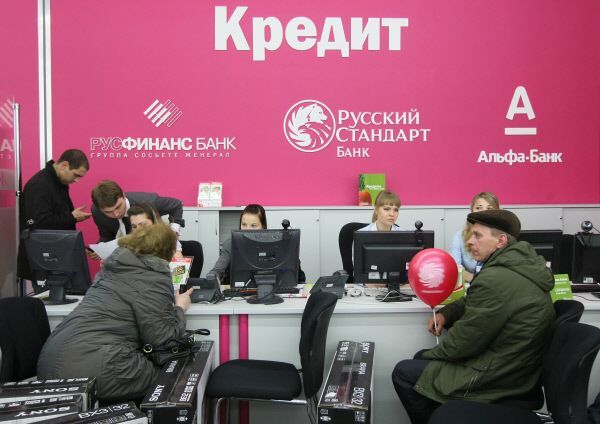

В основном речь идет о беззалоговых кредитах – потребительских, по кредитным картам, POS-займах (выдаваемых прямо в магазине в момент покупки) и т.п. В этом сегменте просроченная задолженность достигает 15-17%, а в залоговом кредитовании – 8% (автокредитование) и 3,5% (ипотека), отметил директор по маркетингу Национального бюро кредитных историй Алексей Волков. "Так реализовались риски, принятые на себя кредиторами в период бурного развития необеспеченного розничного кредитования в 2011-2013 годах", - пояснил он. Сейчас кредиторы выдают подобные займы гораздо более осторожно.

При этом стратегии по отношению к проблемным долгам у банков разные. Одни стараются взимать их сами, развивая собственную систему soft collection (специальное подразделение, занимающееся в основном обзвоном должников), другие предпочитают продавать их коллекторам сразу после того, как просрочка превышает 180 дней, дабы тем самым избежать необходимости держать ее на своем балансе и резервировать 100% на возможные потери, как полагается по закону.

В целом средний объем пакетов, выставляемых банками на продажу, в 2015 году вырос до 15 млрд рублей против 10 млрд рублей годом ранее, отметила президент "Секвойя Кредит Консолидейшн" Елена Докучаева. По ее словам, в период кризиса это создает инвесторам дополнительные сложности, поскольку не все в состоянии сразу совершить покупку на столь крупную сумму.

Цены пакетов просроченной задолженности составляют от 1 до 10% от номинала. В каждом конкретном случае стоимость зависит от срока долга (от года - дешевле) и от его качества (работали с ним банки или еще нет). По словам Елены Докучаевой, большая часть реализованных в прошлом году портфелей была продана по цене 0,5-1,5% от общей суммы задолженности против 2,5% еще годом ранее. "В 2015 году банки не готовы были сразу отказаться от ранее запланированной стоимости портфеля – они отменяли тендер и переносили его на следующий квартал или полугодие. В конце года ситуация несколько стабилизировалась – стороны достигли взаимопонимания в вопросе цены", - пояснила она.

Такое ценообразование позволяет коллекторам получать неплохую прибыль, поскольку, в отличие от банков, они имеют технологии и возможности по "выбиванию" даже самых "глухих" долгов, констатируют эксперты. "По отчетности открытых коллекторских агентств мы видим довольно высокую рентабельность. В ряде случаев она может достигать 50% от номинала долга, но и 10-20% - это уже приличный показатель", - уточнил аналитик Райффайзенбанка Денис Порывай.

Однако в перспективе существенного изменения на рынке цессионного ценообразования эксперты не ждут – для этого необходимо существенное улучшение качества пакетов или рост платежеспособности должников. Пакеты, которые будут предлагаться к продаже в 2016 году, уже сформированы из долгов 2012-2014 годов, так что никаких неожиданностей здесь не ожидается, а доходы заемщиков вырастут лишь после выхода из кризиса. Кроме того, на фоне ожидаемого ужесточения правил коллекторской деятельности агентства могут отказываться от покупок дешевых, а, значит, слишком проблемных пакетов, поскольку лишатся возможности законодательно взыскивать такой долг. Если использовавшиеся ранее в этих случаях криминальные схемы окончательно уйдут в прошлое, взыскиваться такие долги будут лишь через суд и судебных приставов.