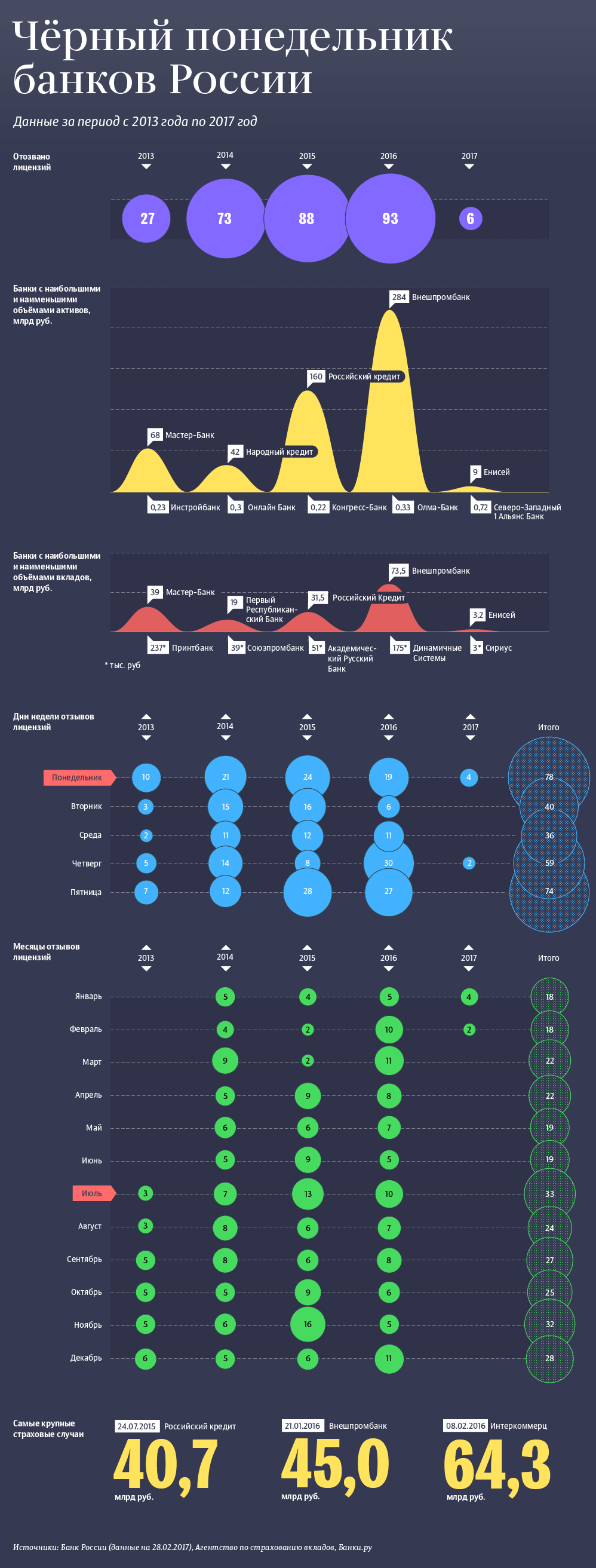

МОСКВА, 1 мар - ПРАЙМ, Наталья Карнова, Анна Подлинова. За 3,5 года активной реформы по оздоровлению банковской системы России, по данным на 28 февраля 2017 года, лицензий на осуществление банковской деятельности лишились 287 российских банков (без учета ликвидированных, а также НКО - небанковских кредитных организаций). Как подсчитало агентство "Прайм", наиболее часто Банк России отзывал лицензии в понедельник - таких "черных понедельников" набралось 78. Второе и третье место заняли пятница и четверг, на которые пришлось 74 и 59 отзывов соответственно. Как правило, регулятор в этот период отзывал до трех лицензий за один день. Лидером по частоте отзывов стал июль - именно в этом месяце, через две недели после прихода на пост главы ЦБ Эльвиры Набиуллиной, приказом регулятора был лишен лицензии Махачкалинский Городской Муниципальный Банк. До этого три месяца лицензии у банков не отзывались.

Если рассматривать статистику по месяцам, то июль, на который пришлось 33 отзыва с 2013 по 2017 год, лишь на один день уступает ноябрю, когда потеряли лицензии 32 кредитных организации. На третьем месте последний месяц года - декабрь, на который пришлось за этот период 28 лицензий. А самыми спокойными оказались январь и февраль (по 18 лицензий).

Приход Эльвиры Набиуллиной на должность главы регулятора активизировал процесс, который ЦБ определил как оздоровление банковской системы. При утверждении на должность в Госдуме она заявила о необходимости "вычистить" с рынка недобросовестные банки, представляющие угрозу для всего банковского сектора России. Заняв ответственный пост, глава ЦБ сразу перешла от слов к делу: если в начале 2013 года были зафиксированы всего два отзыва, после чего наступила трехмесячная пауза, то с июля до конца года, по данным "Книги памяти" Банки.ру, лицензии лишились сразу 27 банков. Самым крупным из них оказался "Мастер-Банк", объем средств населения на счетах которого по итогам III квартала составлял 47,38 млрд рублей, из которых 30 млрд рублей были застрахованы в Агентстве по страхованию вкладов (АСВ). Он стал рекордным страховым случаем в истории осуществления выплат пострадавшим вкладчикам из фонда АСВ в 2013 году.

В последующие три года статистика реформы, получившей "народное" название - "чистка банков" шла по нарастающей. В 2014 году у кредитных организаций было отозвано 73 лицензии, в 2015-м - 88, а в 2016 - уже 93. Данные по 2017 году пока скромные - всего 6 лицензий с начала года.

На данный момент, по информации на сайте ЦБ от 27 февраля, в России осталось 967 банков и НКО.

ПОЧЕМУ ОТБИРАЮТ ЛИЦЕНЗИЮ

Основные причины, по которым кредитные организации в 2013-2017 годах лишались лицензий, несоответствие установленным нормативам ЦБ и нарушение федерального закона "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (№115-ФЗ).

По данным ЦБ, в 2016 году по сравнению с 2015-м объемы сомнительных операций снизились почти в два раза - с 1,5 млрд до 800 млн долларов, в том числе, за счет ужесточения критериев вовлеченности банков в проведение сомнительных операций. В результате доля отозванных лицензий за нарушения закона 115-ФЗ сократилась с 39% в 2014 году до 30% в 2016 году.

Президент Ассоциации российских банков (АРБ) Гарегин Тосунян соглашается, что порядок с правоприменением закона в банковском секторе навели. "Возможно, где-то есть перегибы, но много и адекватных решений. Но главное - требования были четко обозначены и достаточно последовательно реализованы не только в отношении банков, но и применительно к альтернативным игрокам рынка. Это сняло в банковском сообществе напряженность относительно того, что банкам приходится подчиняться жестким требованиям, а остальные действуют бесконтрольно", - пояснил он.

Что касается нормативов для банков, увеличенных ЦБ с середины прошлого года, то повышение ответственности и управление рисками - правильный тренд, который имеет под собой реальную основу, добавил Тосунян. "Банки свыкаются с новыми требованиями, и сейчас их давят не нормативы, а неопределенность - приходят с проверкой, ты думаешь, что соответствуешь, а тебе говорят - нет. Здесь стоит действовать более деликатно", - считает глава АРБ.

Помимо введения с 2017 года норматива Н25, регулирующего риски финансирования банком связанных сторон, который обязателен для соблюдения всеми кредитными организациями, в последнее время все ужесточения по нормативам касались, в основном, крупных банков, отмечает первый заместитель гендиректора "Эксперт РА" (RAEX) Марина Чекурова. Так, для системно значимых банков были введены надбавки к достаточности капитала, норматив краткосрочной ликвидности, а с 2018 года планируются - норматив чистого стабильного фондирования и показатель финансового рычага.

По ее словам, одной из ключевых проблем банков остается слабый запас капитала. "Большая часть как понижений рейтингов "Эксперт РА" в 2016 году, так и отзывов лицензий была обусловлена низкой устойчивостью капитала к обесценению активов в результате ухудшения их качества. Доля отозванных лицензий по причине утраты капитала и проведения высокорискованной кредитной политики возросла с 40% в 2014 году до 59% в 2016 году", - отметила Чекурова.

Регулятор также пытается бороться с забалансовыми, то есть не отраженными в отчетности, вкладами. При отзыве лицензии таким вкладчикам для получения возмещения от АСВ приходится доказывать, что их деньги в банке действительно были. Наиболее масштабным оказался случай Мособлбанка, проходящего сейчас санацию. Как выяснилось в 2014 году, банк годами фальсифицировал отчетность и без ведома 350 тысяч вкладчиков спрятал за балансом принадлежавшие им 76 млрд рублей. В 2016 году Арксбанк скрыл таким же образом около 35 млрд рублей, принадлежащих более чем 40 тысячам вкладчиков. В отчетности были отражены лишь чуть более 4 млрд рублей вкладов.

Порой виноваты в этом сами вкладчики, которые заключали договор с руководством банка на особо выгодных условиях, причем на немалые суммы, но их контракты не проходили в официальной бухгалтерии как депозиты. В частности, таковые обнаружились в Мастер-банке после отзыва у него лицензии, затем в банке "Первомайский" и ряде других.

По подсчетам Центра макроэкономического анализа и краткосрочного прогнозирования, у 65% банков, лишившихся лицензий, были обнаружены "дыры" в капитале, равные 2,1% ВВП или 47% их активов. Вкладчики могут рассчитывать на компенсацию через фонд АСВ. С 29 декабря 2014 года предельная сумма страхового возмещения составляет 1,4 млн руб. Сами же банкиры практически не участвуют в возмещении убытков. За 11 лет, что АСВ судится с ними, агентство получило решения о взыскании 101,6 млрд рублей. Но реально удалось получить лишь 180 млн рублей или 0,18%.

По данным МВД РФ, одним из самых сложных банковских уголовных расследований 2016 года, стало дело по обвинению в мошенничестве ряда бывших руководителей КБ "Огни Москвы", присвоивших вклады на сумму более 5 млрд рублей. По требованию АСВ Арбитражный суд Москвы взыскал 6 млрд рублей с дочери бывшего вице-мэра Москвы Юрия Росляка Марии Росляк, которая была президентом банка. Ее признали виновной в мошенничестве и растрате в особо крупных размерах с использованием служебного положения и приговорили к четырем годам колонии, однако ввиду наличия у нее малолетних детей приговор был отсрочен.

Подобные решения выносятся и за рубежом. В феврале 2016 года британский суд признал и привел в исполнение на территории Англии и Уэльса определение российского суда о взыскании с экс-сенатора от Тувы, владельца обанкротившегося Межпромбанка Сергея Пугачева 75,6 млрд рублей. Сам Пугачев приговорен к двум годам лишения свободы. Правда задержать его могут только в Англии, пока не истечет срок давности, а туда он не собирается.

САМЫЕ КРУПНЫЕ СТРАХОВЫЕ СЛУЧАИ

Отзыв лицензии у банка "Интеркоммерц" в феврале 2016 года стал самым крупным страховым случаем за этот период. По данным АСВ, общая сумма возмещения вкладчикам банка составит 64,3 млрд рублей. В черный список ЦБ попал бывший зампред регулятора Сергей Голубев, занимавший в "Интеркоммерце" пост первого вице-президента. Ему пришлось выйти и из совета директоров Азиатско-Тихоокеанского банка, где он также работал. По итогам инвентаризации имущества банка выявлена недостача на сумму 19,41 млрд рублей. Наибольшая ее часть (14,82 млрд рублей) проходит по статье "прочие активы" и связана с отсутствием документального подтверждения требований банка.

На втором месте оказался Внешпромбанк (лицензия отозвана 21.01.2016), вкладчикам которого будет выплачено страховое возмещение на общую сумму около 45 млрд рублей. При этом на балансе банка, по состоянию на 1 октября 2015 года, объем вкладов физических составлял 73,51 млрд рублей. На момент признания банкротом 11 марта размер дефицита его активов для покрытия обязательств превышал 210 млрд рублей. При этом банк по факту располагал чуть более 40 млрд рублей для покрытия обязательств на сумму более 250 млрд рублей. Это стало крупнейшей "финансовой дырой" в российском банке за всю историю банковской реформы ЦБ.

Клиентами Внешпромбанка были многие VIP-персоны, чьи вклады превышали лимит АСВ. Так, в список кредиторов попала наследница покойного патриарха Московского и Всея Руси Алексия II Александра Смирнова, претендующая почти на 300 млн рублей, хранившихся на счетах бывшего предстоятеля РПЦ. В настоящее время экс-президент Внешпромбанка Лариса Маркус находится под арестом до конца апреля 2017 года, а ее брат Георгий Беджамов скрывается от правосудия за рубежом.

Третье среди страховых случаев занимает банк "Российский кредит" (24.07.2015 г.), игравший ключевую роль в финансовой группе Анатолия Мотылева, с общим объемом выплат в 40,7 млрд рублей. По данным АСВ, общая сумма недостачи имущества банка составила более 43,75 млрд рублей. По данным ЦБ, проверка качества активов всех четырех банков группы Мотылева, включая М Банк, АМБ Банк и "Тульский Промышленник", которые также потеряли лицензии в конце июля 2015 года, показала, что традиционный банковский бизнес там практически отсутствовал. "Дыра" в балансе "Российского кредита", составила 111 млрд рублей.

БАНКИ-САНАТОРЫ ПОД УГРОЗОЙ

Подводя итоги санации банковского сектора за последние 3,5 года, глава АРБ констатировал положительное влияние реформы на оздоровление банковского сектора. "Например, в части противодействия отмыванию, мер безопасности, по линии платежных систем есть позитив. С другой стороны, по части надзорного подхода к отзывам регулятору следовало бы действовать осторожнее. Избыточные действия нарушают стабильность, а отзыв почти 300 лицензий за три года стабильностью точно не назовешь", - отметил Тосунян. Последствием таких действий становится усиление концентрации крупных банков, нарушение конкурентной среды, что может "аукнуться" впоследствии, добавил он.

В настоящее время на топ-5 крупнейших кредитных организаций приходится 56% активов и 57% капитала банковского сектора, подсчитали в Аналитическом кредитном рейтинговом агентстве (АКРА). В дальнейшем доля крупнейших банков в РФ продолжит расти.

"При этом финансовая устойчивость крупных банков, как правило, выступающих санаторами, также ухудшается. Так, 2016 - начале 2017 года "Эксперт РА" снизило рейтинги кредитоспособности 12 санаторов из 18", - рассказала Чекурова. Среди основных причин понижения рейтингов санаторов отмечалась низкая устойчивость капитала к обесценению активов вследствие ухудшения качества кредитов.

ЦБ ранее планировал завершить активную фазу реформы по оздоровлению банковского сектора до середины 2017 года. Однако полного прекращения отзывов лицензий ждать не следует - по мнению аналитиков АКРА, в текущем году могут быть лишены лицензии около 10% банков и кредитных организаций. По оценкам "Эксперт РА", в 2017 году основной причиной отзыва лицензий у банков останется именно утрата капитала.

Для нормального функционирования и устойчивого развития российского банковского сектора необходимо принимать во внимание не только фактор конкуренции, но и фактор доверия - клиентов к банкам и регулятору, банков к власти, власти к участникам рынка, отмечает Тосунян. "У нас это нередко нарушается, более того, культивируется тотальное недоверие. Необходимо точечно истреблять всех, кто действительно является носителями зла, а не делать всех подозрительными и нарушителями, - считает он. - В результате все ходят под дамокловым мечом, что очень расшатывает банковскую систему".

Глава АРБ также обратил внимание на то, что в процессе реформирования банковского сектора необходимо двигаться в сторону "упорядочения, а не репрессивной политики". "Сейчас же получается, что руководство надзора транслирует верные решения, а средний аппарат боится «недоглядеть» и разгоняет репрессивную машину", - заявил Тосунян.

КАК РАСПОЗНАТЬ "ПРОБЛЕМНЫЙ" БАНК

Рядовой пользователь банковских услуг, не разбирающийся в тонкостях финансовой отчетности, по словам Чекуровой, может определить риск отзыва у банка лицензии с помощью ряда признаков.

Во-первых, стоит оценить, насколько прозрачен банк для неограниченного круга лиц. Например, если банк не раскрывает ежемесячную отчетность ни на своем сайте, ни на сайте ЦБ РФ, то он может скрывать свои плохие финансовые показатели.

Во-вторых, тревожным сигналом может быть излишне навязчивая реклама банком своих услуг и слишком привлекательные условия по вкладам - завышенные, что называется, "до небес" процентные ставки, подарки при открытии вклада, льготные условия досрочного изъятия, а также частые изменения условий и процентных ставок по вкладам.

Кроме того, отмечает заместитель гендиректора "Эксперт РА", стоит обращать внимание на уровень кредитного рейтинга банка. Если рейтинг ближе к низу шкалы рейтингового агентства либо часто понижался, то это может быть тревожным сигналом.