После резкого роста рисковых акций и относительной слабости технологического сектора ставка на восстановление американской экономики нуждается в небольшой передышке. Последние несколько дней индекс Nasdaq 100 показывает опережающую динамику по отношению к индексу малых и средних компаний Russell 2000, который корректируется с рекордных уровней.

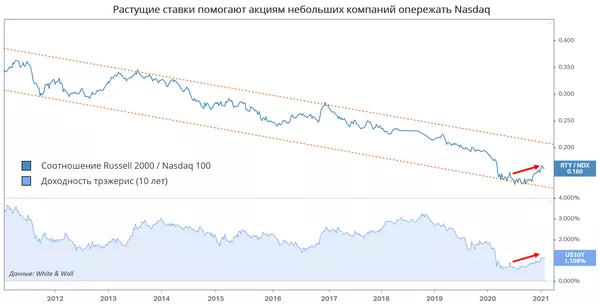

Ниже на графике показано, что соотношение Russell 2000 / Nasdaq 100 достигло середины многолетнего нисходящего канала, а доходности десятилетних трэжерис, которые росли на новостях о вакцинации и «открытии» экономики, притормозили рост.

Резко расширившийся спред доходностей государственных облигаций нуждается в стабилизации. После опережающего роста рисковые активы могут увидеть если не откат, то в боковик, а вот защитные технологические акции способны наверстать упущенное.

Новостной фон в мире – это продление локдаунов в странах Европы и рекордное число смертей в Великобритании и США. Кроме того, ряд государств предъявляет претензии компании Pfizer за то, что поставки их вакцины идут медленнее, чем планировалось. Всё это подтверждает мысль о том, что на рынке присутствует излишек оптимизма.

Фонд QQQ на индекс Nasdaq получает крупные притоки средств инвесторов уже вторую неделю подряд, тогда как ETF IWM на Russell 2000 в те же две недели столкнулся с оттоком средств.

Техническая картина по индексу Russell 2000 делает небольшую коррекцию в пределах 7% вполне вероятным сценарием. Продолжать рост прежними темпами невозможно, и на достигнутых вершинах нужно закрепиться в течение некоторого времени. Nasdaq 100, в свою очередь, выглядит устойчивее. При этом долгосрочный тренд на опережающую доходность рисковых акций остаётся в силе.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.