Ожидаемое падение ключевых показателей из-за неблагоприятной конъюнктуры

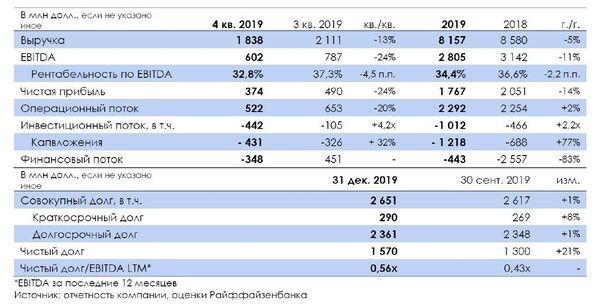

Северсталь (BBB-/Baа2/BBB) продемонстрировала падение ключевых финансовых показателей в 4 кв. 2019 г. по МСФО, что было ожидаемо нами (в прошлом обзоре мы были менее оптимистичны, чем компания) на фоне неблагоприятной внешней конъюнктуры. Произошло резкое сокращение внутреннего спроса после всплеска 2-3 кв. со стороны строительной отрасли при слабом спросе на внешних рынках. Цены реализации компании в среднем упали на 6% — 15% кв./кв., объемы продаж проката — на 12% кв./кв., изделий конечного передела — на 8% кв./кв., в т.ч. труб большого диаметра — на 20% кв./кв. В итоге выручка в 4 кв. просела на 13% кв./кв., EBITDA – на 24% кв./кв., рентабельность по EBITDA – на 4,5 п.п. до 32,8%. Среди факторов поддержки маржи можно отметить снижение цен на сырье (и жрс, и уголь), однако денежные затраты на интегрированной основе выросли в т.ч. из-за укрепления рубля в 4 кв.

Оптимизм компании относительно спроса в 2020 г. мы не разделяем

На телеконференции менеджмент сообщил, что в этом году ожидается рост внутреннего спроса на сталь на 1-2% г./г., что примечательно относительно высокой базы прошлого года, в связи со стартом нацпроектов. Мы не разделяем такой оптимизм компании, так как первоочередными нацпроектами обозначены строительство магистральной, транспортной и автодорожной инфраструктуры, для которых сталь требуется в небольших объемах (возможно, для каких-либо вспомогательных объектов), поэтому мы ждем, что рост спроса на сталь будет менее выражен, чем резкий всплеск во 2 кв. 2019 г., и более растянут во времени. При этом отметим, что результаты 1 кв. поддержит восстановление мировых цен на сталь в конце 4 кв. (котировки на г/к прокат FOB Черное море повысились до 490 долл./т с 370 долл./т в октябре 2019 г.).

Операционный денежный поток в 4 кв. упал на 20% кв./кв., до 522 млн долл. даже на фоне высвобождения средств из оборотного капитала (55 млн долл., 27 млн долл. в предыдущем кв.). В последнем кв. компания ускорила инвестиции (+32% кв./кв.), и за год они составили 1,22 млрд долл. при плане 1,45 млрд долл. Часть средств в виде кредиторской задолженности, по данным менеджмента, будет отражена в капзатратах 2020 г.

Программа капзатрат и высокие дивиденды продолжат повышать долговую нагрузку, тем не менее, она останется приемлемой

Компания продолжает программу модернизации (строительство доменной печи №3, коксовой батареи №11 и пр.), и в этом году капвложения запланированы на уровне 1,7 млрд долл., однако в случае каких-либо негативных событий на рынке стали программа может быть скорректирована на 30-40%. При этом текущая дивидендная политика (в частности, при расчете выплат учитывается только «базовый» capex в 800 млн долл.) и значительные инвестиции неминуемо приведут к росту долговой нагрузки компании, которую мы ранее оценивали в 1,5х-2,0х на пике инвестиционного цикла. По оценке самой компании, по итогам этого года Чистый долг/EBITDA не превысит 1,0х.

Бонды CHMFRU 21 (YTM 2,34%), CHMFRU 22 (YTM 2,63%) и CHMFRU 24 (YTM 2,92%) торгуются на одном уровне с бумагами Норникеля, однако учитывая лучшую динамику цен на палладий и никель по сравнению со сталью, мы предпочитаем бумаги Норникеля.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.