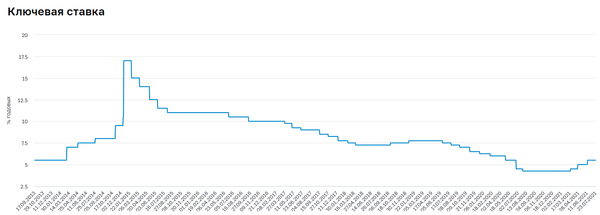

23 июля Банк России повысил ключевую ставку до уровня 6.5%, сразу подняв её на 1 п.п. Это четвёртое подряд увеличение в 2021 году и самое большое с 2014 года. Почему это произошло и к чему приведёт, объясняет директор Финансового центра СКОЛКОВО-РЭШ Олег Шибанов.

А варианты были

Несмотря на то, что на этот раз Банк России заранее анонсировал, что может повысить ставку на 0.25-1 п.п., консенсус аналитиков отвечал Блумбергу, что решение будет по верхней границе. Это следствие двух предыдущих решений – эксперты согласились, что сейчас Банк России скорее "ястребиный", то есть будет очень резко реагировать на инфляцию и инфляционные ожидания. А что с ними? Инфляция за последние 12 месяцев на уровне около 6.5%, инфляционные ожидания граждан в июле выросли до 13.4% — можно сравнить со средним 9.1% в 2020.

Это сигналы про серьёзные сдвиги, которые могут сохраниться на среднесрочный период времени, не только на 2021. Поэтому резкое изменение было ожидаемым, и разницы между 0.75% и 1% фактически не было, а более раннее повышение может затормозить рост цен быстрее.

В итоге мы получили рекордный рост ставки с 2014 года.

Надо помнить, что механизм торможения инфляции – через ограничение спроса. Банки уже начали увеличивать ставки по депозитам и кредитам, и вероятно, что на снижение кредитования повлияют как ставки, так и ужесточение регулирования со стороны Банка России. Да и ограничение льготной ипотеки с ростом процентов по ней также перестанет разгонять спрос. Поэтому есть ожидание, что теперь граждане частично перейдут от потребительского к сберегательному поведению.

Изменения прогнозов Банка России

Что изменилось в прогнозах развития экономического состояния России?

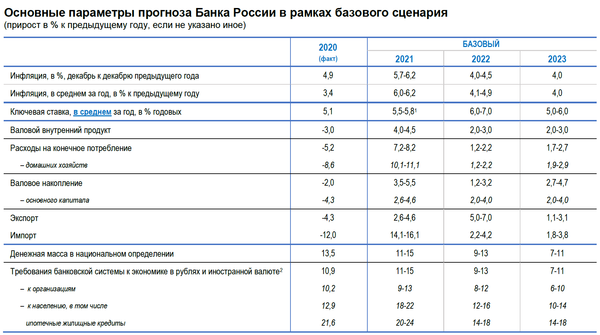

Основная часть – это повышение интервала по инфляции на конец 2021. С предыдущего прогноза 4.7-5.2% рост на 1 п.п., как и у ключевой ставки. Это следствие быстрого роста мировых цен на сырьё, высокого увеличения цен производителей (более 25% за последние 12 месяцев) и недостаточного возврата производства в мире (в том числе проблемы с логистикой и производством чипов). Очень сильно выглядит рост ВВП – более 4% в этом году и по 2-3% в следующие два года. То есть ВВП России превысит уровень конца 2019 года в 2021, а вернётся на старые тренды роста к концу 2022 – первой половине 2023.

Заметим, что это восстановление продолжается за счёт роста кредитования: если рост располагаемых доходов пока под вопросом, то расширение кредитования, по прогнозам, двухзначное все три года.

Интересна оценка средней ключевой ставки. Поскольку интервалы широкие, они могут означать разброс ключевой ставки от сохранения текущих значений (потому что 6.5% внутри интервала 6-7% на следующий год) до начального роста выше 8% и затем снижения к 6%. Пресс-релиз намекает на дополнительные повышения ставки в этом году, поэтому скорее можно ожидать волатильной динамики ставки с начальным увеличением и затем снижением.

А что дальше?

Очень интересно, будет ли новый урожай в мире работать на снижение уровня цен. Мы часто видели снижение цен за счёт сезонного изменения – в августеи сентябре 2017 и 2019-2020, поэтому есть шанс на аналогичные изменения после реализации данных по сельскому хозяйству. Но данные в мире очень противоречивы, а новые действия по "зелёной экономике" могут начать отражаться на росте использования биотоплива и соответственно росте цен на многие сырьевые товары с/х.

Финансовые рынки уже закладывали существенный рост ставки, и при этом наши облигации будут в ближайшем будущем становиться более привлекательными для иностранных инвесторов – и ставки выше, и рубль стабилен. Поэтому мы можем снова увидеть усиление притока капитала в финансовые инструменты. А сберегательное поведение населения может вернуться скорее к концу года, потому что льготная ипотека в регионах будет помогать россиянам увеличивать жилую площадь и предъявлять спрос на недвижимость.

|

|

2017 |

2018 |

2019 |

2020 |

2021 |

|

январь |

100.62 |

100.31 |

101.01 |

100.40 |

100.67 |

|

февраль |

100.22 |

100.21 |

100.44 |

100.33 |

100.78 |

|

март |

100.13 |

100.29 |

100.32 |

100.55 |

100.66 |

|

апрель |

100.33 |

100.38 |

100.29 |

100.83 |

100.58 |

|

май |

100.37 |

100.38 |

100.34 |

100.27 |

100.74 |

|

июнь |

100.61 |

100.49 |

100.04 |

100.22 |

100.69 |

|

июль |

100.07 |

100.27 |

100.20 |

100.35 |

|

|

август |

99.46 |

100.01 |

99.76 |

99.96 |

|

|

сентябрь |

99.85 |

100.16 |

99.84 |

99.93 |

|

|

октябрь |

100.20 |

100.35 |

100.13 |

100.43 |

|

|

ноябрь |

100.22 |

100.50 |

100.28 |

100.71 |

|

|

декабрь |

100.42 |

100.84 |

100.36 |

100.83 |

|

Выводы

Новое решение Банка России – попытка как можно быстрее изменить потребительское поведение россиян и вернуть нас к сбережению средств и торможению кредитования и спроса. Обновление прогноза резко увеличило ожидания по инфляции и росту ВВП 2021 года. Скорее всего, мы увидим возвращение к росту цен на 4% только в следующем году, и выше 5.5% в текущем.