Прошлую неделю рынок бросало то вверх, то вниз на фоне противоречивых заявлений участников переговоров относительно проблемы "фискального обрыва" в США. И президент Обама, и глава демократической фракции в Сенате Гарри Рид, и глава республиканского большинства Палате представителей Джон Бейнер излучают фирменный американский оптимизм. И все же политические противоречия существуют, и участники дискуссии признаются, что прогресса в переговорах пока нет. Впрочем, это не помешало Обаме дать обещание, что данная проблема будет разрешена до Рождества.

Дежурный вариант выхода из положения с дефицитом бюджета и госдолга уже готов: в прошлом году были одобрены автоматические сокращения расходов бюджета в 2013 налоговом году, и они вступят в действие, если до конца года республиканцам и демократам не удастся согласовать некий иной план действий. Основная опасность автоматических сокращений заключается в том, что они могут обусловить возврат американской экономики к рецессии. При этом данные по росту ВВП США в 3-м квартале на прошлой неделе были пересмотрены в меньшую сторону — до 2,7% к/к в годовом выражении. Также в сторону снижения был пересмотрен темп прироста ВВП Великобритании в 3-м квартале.

Сфокусировавшись на ситуации с "фискальным обрывом", рынки стали уделять меньше внимания новостям из Европы. Тем временем тройке кредиторов все-таки далось согласовать выделение Греции нового транша финансовой помощи, а в конце недели это было одобрено и германским Бундестагом. Скорее всего, новости о ходе переговоров в США выйдут на первый план на грядущей неделе и будут определять динамику фондовых индексов. Появившиеся 30 ноября комментарии Джона Бейнера относительно хода переговоров были негативными.

Цены на нефть в течение недели оставались более-менее стабильными: Brent колебалась в узком диапазоне в $110-111 за баррель.

На новой неделе рынок ожидает большое количество статистики. В понедельник, 3 декабря, инвесторов заинтересуют индексы деловой активности за ноябрь в секторе услуг и промышленности Китая (консенсус по индексу в промышленности от HSBC — 50,4 пункта), промышленности Италии (46 пунктов), Франции (44,7 пункта), Германии (46,8 пункта), еврозоны (46,2 пункта, Великобритании (48 пунктов) и США (51,5 пункта). Везде, кроме США, ожидается либо улучшение показателя, либо отсутствие изменений.

Во вторник, 4 декабря, выйдут данные по индексу производственных цен еврозоны в октябре (прогноз: 2,5% г/г). Свою отчетность за девять месяцев 2012 представит Алроса.

Особенно насыщенной макроэкономическими публикациями будет среда. Ноябрьские индексы деловой активности в секторе услуг выйдут по Китаю, Италии (прогноз: 46 пунктов), Франции (46,1 пункта), Германии (48 пунктов), еврозоне (51 пункт), Великобритании (51 пункт) и США (53,5 пункта). Везде, кроме США, прогнозируется улучшение показателя или сохранение его на прежнем уровне. Будет опубликован общий индекс деловой активности в еврозоне, который должен сохраниться на отметке 45,8 пункта. В 16:30 состоится выступление канцлера казначейства Джорджа Осборна, а в 17:15 выйдет отчет по количеству рабочих мест в частном секторе экономики США от организации ADP (прогноз: 125 тыс.), в 19:00 увидят свет данные по промышленным заказам в Штатах (-0,1% м/м), а в 19:30 будет опубликован традиционный отчет по запасам нефти и нефтепродуктов. Отчетность за девять месяцев по МСФО представит Сбербанк.

В четверг в 10:30 станут известны данные о безработице во Франции (прогноз: 10,5%), в 13:30 — по торговому балансу Великобритании (прогноз: дефицит в 8,7 млрд фунтов). В 14:00 появится информация об уточненном темпе прироста ВВП еврозоны за 3-й квартал: ожидается сохранение значения в -0,1% к/к. В 15:00 Германия представит данные по промышленным заказам в октябре (ожидается снижение на 5,6% г/г), в 16:00 будет озвучено решение по ключевой ставке от Банка Англии, а в 16:45 — от ЕЦБ. Изменений от обоих регуляторов не ожидается. В 17:30 выйдет традиционный отчет по количеству заявок на пособие по безработице (прогноз по первичным — 380 тыс.). Отчетность за девять месяцев по МСФО представит Банк Санкт-Петербург.

В пятницу, 7 декабря, выйдут данные по промпроизводству в Великобритании (прогноз: -0,5% г/г) и Германии (прогноз: -1,5% г/г). Однако главной публикацией дня станет ноябрьский отчет о занятости в США в 17:30. Ожидается рост количества рабочих мест вне с/х лишь на 80 тыс. и одновременное увеличение уровня безработицы до 8%. Вероятно, данные будут крайне негативно восприняты рынками. В 18:55 выйдет индекс настроений потребителей США (прогноз: 83 пункта), а в 23:00 — объем потребкредитования в октябре (прогноз: рост на $10 млрд).

Мы ожидаем, что российский рынок завершит наступающую неделю на уровнях ниже закрытия прошлой. Рассмотрим динамику нашего модельного портфеля в течение прошлой недели.

За неделю, окончившуюся 30 ноября, стоимость нашего портфеля снизилась на символические 0,03%. Падение индекса ММВБ составило 0,51%. Таким образом, стоимость бумаг в нашем модельном портфеле в последний день осени оказалась равна 1 309 076,51 руб., включая 91,21 руб. в виде денежных средств. Рассмотрим динамику котировок отдельных бумаг в портфеле и изменение его состава.

Доходность портфеля с августа 2011 года по 30 ноября достигла 37,93%, незначительно снизившись по сравнению с результатом предыдущей недели. За это же время индекс ММВБ упал на 2,28%. Спред в пользу нашего модельного портфеля расширился почти на полпроцента и составил 40,21%.

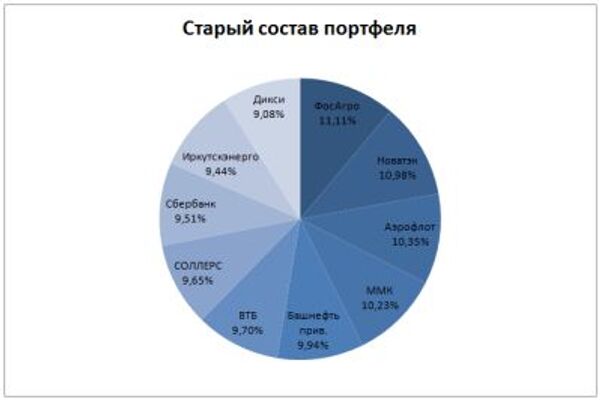

По большей части бумаги в нашем модельном портфеле показали динамику на уровне рынка. Небольшим ростом или падением завершили неделю Новатэк, Аэрофлот, ММК и Иркутскэнерго. Существенно поднялись префы Башнефти, а 30 ноября на положительных настроениях сильно вырос Сбер. На хороших новостях "выстрелил" СОЛЛЕРС. Резкое падение показали бумаги ФосАгро и Дикси. Упал и чувствительный к колебаниям рыночной конъюнктуры ВТБ.

В составе нашего портфеля произошли небольшие перестановки: бумаги Новатэка сменили акции Роснефти, активизировавшейся на конкурентном поле и наступающей, в частности, на тот же Новатэк, а отыгравшие свое префы Башнефти уступили место бумагам Лукойла. Дикси мы решили заменить на МТС, имеющие возможность показать отскок после размещения Мегафона.

ФосАгро (химическая промышленность)

Целевая цена: 1956 руб. Потенциал роста: 52,91%.

В 4-м квартале, несмотря на ухудшение общей макроэкономической конъюнктуры, ФосАгро сохранит текущие темпы роста продаж, а в 1-м квартале следующего года ожидается, что объемы реализации окажутся на уровне аналогичного периода 2012 года. Планируется увеличить производство NPK на 20% за счет сокращения объемов выпуска DAP/MAP на 17%, что снизит зависимость компании от Индии, являющейся основным покупателем DAP. Новая структура производства укрепит устойчивость к рыночным рискам, что в целом будет способствовать улучшению прогнозов по развитию бизнеса. ФосАгро объявило о консолидации Метхима, а также о планах по модернизации и техническому перевооружению комбината. ФосАгро вложит в этот проект 1,2 млрд руб., а также увеличит производство сульфата калия на 80 тыс. тонн в год и триполифосфата на 130 тыс. тонн, что в условиях стабильного роста рынка будет позитивно воспринято инвесторами.

ММК (металлургия)

Целевая цена: 14 руб. Потенциал роста: 29,71%.

Финансовые результаты ММК за девять месяцев показали положительную динамику , несмотря на неблагоприятную конъюнктуру на рынке проката, ЖРС и угля. Снижение цен закономерно привело к падению выручки на 8% по отношению к результату 2-го квартала, однако сократились и цены на сырье, что позволило уменьшить себестоимость и повысить операционную эффективность. EBITDA увеличилась до 398 млн, а по EBITDA margin компания вышла в лидеры сектора черной металлургии, достигнув 17,2%. В 4-м квартале не ожидается улучшения рыночной конъюнктуры, однако динамика годовых результатов ММК все же будет положительной. Турецкий дивизион, а также ММК-Транс могут быть выставлены на продажу, поэтому долговая нагрузка компании находится на приемлемом уровне: Net Debt/EBITDA составляет 2,98х. Компания скорректировала долгосрочную стратегию и до 2015 года планирует не наращивать мощности выше 12 млн тонн в год, а высвобожденные CAPEX пустить на погашение долгов, сократив соотношение Net Debt/EBITDA до 2х. При текущей конъюнктуре консервативная стратегия компании будет позитивно воспринята инвесторами.

Аэрофлот (транспортный сектор)

Целевая цена: 65,3 руб. Потенциал роста: 52,36%.

В 4-м квартале Аэрофлот сохранит высокие темпы роста операционных показателей. В октябре пассажиропоток стал выше на 24,2% год к году, пассажирооборот увеличился на 22,1%, занятость кресел составила 79,4%. В октябре и ноябре наблюдался рост цен на авиационный керосин в пределах 6% по отношению к уровню 3-го квартала, что приведет к сокращению рентабельности за период с октября по декабрь. Впрочем, низкие цены 3-го квартала позволят это сокращение компенсировать. По итогам года выручка Аэрофлота ожидается на уровне $5,2 млрд, что подразумевает рост показателя на 62% год к году. EBITDA составит $390 млн, а чистая прибыль — $57 млн. В краткосрочной перспективе драйвером роста может стать выход отчетности за девять месяцев 2012 года в декабре. На фоне убытков, которые показывают крупные западные авиаперевозчики, положительные результаты будут выглядеть выигрышно. В долгосрочной перспективе Аэрофлот может отказаться от монополии на ряд международных рейсов. С одной стороны, это повышает риск снижения прибыли, но с другой — позволит получить те направления, на которые сейчас монополию имеют другие авиакомпании. В целом мы смотрим на либерализацию рынка авиаперевозок как на позитивный для Аэрофлота фактор в долгосрочной перспективе. Еще один положительный момент — расширение инвестиционной программы в 2013 году. Среди основных проектов будет оптимизация бизнес-модели и интеграция в нее дочерних структур, в частности компании Россия, а также обновление парка ВС.

СОЛЛЕРС (машиностроение)

Целевая цена: 847 руб. Потенциал роста: 26,8%.

Бумаги СОЛЛЕРСа возвращают себе звание лидера рынка автомобилестроения за счет реализации новых инвестиционных проектов. На этот раз компания анонсировала создание СП УАЗа с иностранными производителями. Пока проект находится лишь на стадии разработки. Также планирует сотрудничать с иностранцами и ЗМЗ, чьи мощности по производству комплектующих загружены лишь на 36%. В перспективе до 2015 года сектор производства комплектующих сохраняет потенциал роста в 20% в год, несмотря на ухудшение на рынке новых автомобилей за счет введения правил промсборки, которые требуют локализации в 60%. Эти проекты, несмотря на существующие риски, будут способствовать росту акций СОЛЛЕРСа в среднесрочной перспективе. В начале декабря ожидается традиционная публикация данных AEB о продажах новых легковых автомобилей в России, что повышает спекулятивный интерес к бумагам автоконцерна.

Роснефть (нефтегазовый сектор)

Целевая цена: 288 руб. Потенциал роста: 18,09%.

За последнее время Роснефть заключила несколько контрактов на поставку газа конечным потребителям, переманив к себе клиентов Газпрома и Новатэка. Компания уже имеет соглашения с Фортумом, Э.ОН Россия, Интер РАО. Сюда также можно отнести договор с "дочками" КЭС-Холдинга, который недавно заключила структура ТНК-ВР. Сделка по приобретению 100% ТНК-ВР позволит Роснефти стать одним из ведущих отечественных газодобытчиков. После объединения ее газовых активов и активов ТНК-ВР, общая добыча голубого топлива Роснефтью уже в 2013 году составит 34,7 млрд куб. м. По нашим прогнозам, к 2021 году она может составить более 80 млрд куб. м газа. Роснефть также заключила контракт на закупку газа в объеме 7 млрд куб. м у Геотрансгаза, который принадлежит компании Алроса. Не исключено, что в будущем, Роснефть может выкупить у алмазодобывающей компании Геотрансгаз и Уренгойскую газовую компанию. Роснефть и Группа РусГидро подписали соглашение о сотрудничестве в области поставок газа и нефтепродуктов на энергообъекты Дальневосточного федерального округа. Благодаря соглашению с РусГидро, в частности предусматривающему поставки газа для РАО ЭС Востока, Роснефть сможет в перспективе нарастить объемы реализации сырья со своих месторождений в Восточной Сибири. Таким образом, благодаря получению крупного портфеля газовых активов после завершения сделки по приобретению ТНК-ВР, и заключению новых договоров с конечными потребителями Роснефть станет одним из крупнейших игроков на российском рынке газа и составит серьезную конкуренцию Газпрому и Новатэку.

Лукойл (нефтегазовый сектор)

Целевая цена: 2018 руб. Потенциал роста: 4,05%.

Лукойл опубликовал сильную финансовую отчетность по итогам 3-го квартала 2012 года по US GAAP. Выручка компании выросла на 9,6% кв/кв, достигнув $35 494 млн. EBITDA увеличилась на 57,2%, до $5 441 млн. Чистая прибыль повысилась почти в 3,5 раза по сравнению со 2-м кварталом — до $3 509 млн. EBITDA на баррель добычи составила $33, а это выше, чем у ранее отчитавшихся Роснефти, ТНК-ВР и Газпром нефти. Позитивными оказались данные по объемам добычи нефти. Основными проблемными регионами Лукойла являются Западная Сибирь и Тимано-Печорская нефтегазовая провинция, объемы добычи на которых в последний год неуклонно снижались. Однако по итогам 3-го квартала 2012 года добыча в Западной Сибири выросла на 0,4%, до 36,89 млн тонн, в Тимано-Печоре — на 2,5%, до 3,95 млн тонн. Менеджмент компании планирует нарастить добычу в Тимано-Печоре до 7,4% к 2016 году, а также намерен остановить снижение добычи в Западной Сибири, чему будет способствовать приобретение лицензии на разработку Имилорского месторождения в ХМАО, конкурс по которому Роснедра собираются провести до конца 2012 года. Лукойлу удастся постепенно начать наращивать добычу нефти с 2013 года. Благодаря газовым проектам компании в Узбекистане, уже 2015 году добыча здесь составит чуть более 8 млрд куб. м. Сильные финансовые результаты и перспективные планы развития смогут оказать поддержку акциям Лукойла.

Сбербанк (финансовый сектор)

Целевая цена, ао: 110,25 руб. Потенциал роста: 20,61%.

Бумаги Сбербанка 30 ноября показали неплохой рост. Поводом для него стали не только ожидания сильных финансовых результатов за девять месяцев по МСФО, которые банк раскроет 5 декабря, но и увеличение веса акций Сбера в индексе MSCI Russia. Кроме того, глава банка Герман Греф заявил, что уровень достаточности капитала у Сбербанка, который продолжает снижаться, — это нормальная ситуация, которая продолжится в ближайшее время и которую не стоит рассматривать как негативный для котировок фактор. Греф также отметил, что показатель достаточности капитала не опустится ниже 11-11,5% в ближайшие два года. Сбербанк проводит активную работу в отношении недавно приобретенных активов за рубежом. Планируется постепенно расширять продуктовую линейку в Европе и развивать бизнес как в корпоративном, так и в розничном сегменте.

МТС (телекоммуникации)

Целевая цена: 276,28 руб. Потенциал роста: 19,22%.

Сдерживающим фактором для роста стоимости бумаг МТС долгое время выступало первичное размещение Мегафона. На прошедшей неделе оно все-таки состоялось: торги бумагами Мегафона начались на Лондонской бирже и на ММВБ. Таким образом, этот фактор в принципе можно считать отыгранным. Тем временем по многим параметрам МТС не уступают Мегафону. Долговая нагрузка компании невелика, ее финансовые показатели в операционных валютах растут довольно высокими темпами, а сложная ситуация в Узбекистане может вскоре разрешиться. Отставание от Мегафона по объему выручки от услуг мобильного Интернета в России сведено к минимуму. Кроме того, компания намерена пересмотреть свою дивидендную политику в сторону увеличения выплат. При этом free float у МТС существенно выше, чем у Мегафона, что способствует большей ликвидности акций и их меньшей волатильности. Акции МТС обладают гораздо большим потенциалом роста до целевой цены, нежели бумаги Мегафона. После того как акции МТС отыграли падение в связи с IPO Мегафона, из-за которого мы исключили их из портфеля, появилась возможность открыть длинную позицию по выгодной цене.

Иркутскэнерго (электроэнергетика)

Целевая цена: 24,14 руб. Потенциал роста: 50,08%.

За прошедшую неделю капитализация Иркутскэнерго практически не изменилась, и потенциал роста компании по-прежнему составляет чуть более 50%. Фундаментальная привлекательность иркутского генератора по-прежнему сохраняется, о чем, в частности, свидетельствуют мультипликаторы EV/EBITDA, P/E Ratio, EV/установленная мощность и EV/выработка. Рентабельность Иркутскэнерго достигает 29%, рентабельность по чистой прибыли находится на уровне 16% при среднеотраслевых значениях 14,6% и 9,4% соответственно, что является одним из лучших результатов в секторе. Мультипликатор Net Debt/EBITDA составляет 0,2х против среднеотраслевого 1,1х.

ВТБ (финансовый сектор)

Целевая цена, ао: 0,08285 руб. Потенциал роста: 59,54%.

Акции ВТБ в начале прошедшей недели теряли в цене, находясь под влиянием негативного внешнего фона. Но уже к финалу пятидневки вновь вернулись на прежние уровни. ВТБ по-прежнему довольно органично развивает два направления своего бизнеса. Особенно активными темпами растет розница, на которой специализируется ВТБ24, демонстрирующий стабильно высокие финансовые показатели. Кроме того, хороших результатов добиваются и зарубежные подразделения второго по активам российского банка. За первые полгода эти структуры заработали для ВТБ 5,7 млрд руб. чистой прибыли, что на 32,56% больше, чем за аналогичный период прошлого года. В целом зарубежные "дочки" внесли 17% в копилку чистой прибыли против 8% ранее".