Вчера произошло 2 события, которые в еще большей степени подчеркивают, что российский рынок акций остается аппендиксом на фоне долгового рынка госбондов:

1) запуск первого биржевого ETF на корзину еврооблигаций;

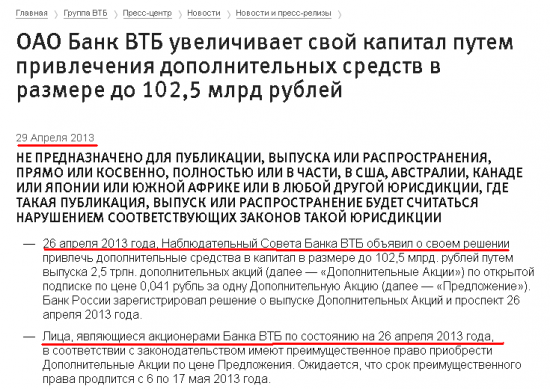

2) подтверждение информации о «сверхсекретном» SPO ВТБ, которое проводится в короткие сроки среди институционалов, с размытием долей миноритариев и отсечкой «задним» числом.

По поводу первого вопроса список приглашенных гостей особо выделялся статусностью. Это уже не первая дружественная мера, которая направлена на нерезидентов — покупателей облигаций. Тот же Euroclear нацелен был на те же события — приход иностранных покупателей на рынок госбондов.

Конечно, миноритарию разницы особой нету между 0,000 и 0,000 процентными долями в уставном капитале ВТБ. Платили бы хорошие дивиденды. Однако в последнее время наблюдается устойчивый тренд на притеснение прав миноритариев (примеры Роснефть, ВТБ, Русгидро и др.). Поэтому стоит отметить, что если госкомпании нужны деньги, она возьмет их с узкого сегмента рынка при этом про миноритариев никто не вспомнит. Мелким акционерам уже не раз предлагали и поняли, что ставку на них делать нет смысла. Эдакая дилемма — деньги от приватизации или демократические права миноритариев. Государство делает выбор в пользу рационального зерна — прибавки в бюджете от госсредств. Ведь спросят же потом, как выполнили план приватизации. А самые «крикливые» миноры сейчас озабочены немного другими процессами (к примеру, самый скандальный миноритарий Навальный).

Конечно, любому физлицу-миноритарию сегодня должно стать обидно. Ведь если надо продать какие-нибудь «смысловые галлюцинации» в 3 эшелоне ММВБ, то минорам прожужжат все уши в течение 3 месяцев. А если же можно купить ВТБ по ценам, которых не было на графике с июля 2009 года, то это «для своих». И ведь формально права миноров не нарушили! Позволили «прикупить» тем, кто был акционером на закрытие пятницы 26 апреля. Только отсечку сделали задним числом. Даже сообщения о ГОСА и SPO разнятся по времени на сайте. Первое опубликовано 26 апреля, второе — 29 апреля. Хотя касаются одного и того же события — заседания Наблюдательного совета ВТБ.

«Существующие акционеры, владеющие бумагами по состоянию на 26 апреля, могут реализовать преимущественное право приобретения размещаемых акций ». Сообщение, как всегда, озвучено задним числом. Что самое интересное, «список лиц, имеющих право на участие в годовом общем собрании акционеров, будет составлен на основании данных реестра акционеров банка ВТБ по состоянию на 13 мая 2013 года». Политика двойных стандартов. В SPO отсечка на 26 апреля, в годовом собрании акционеров- на 13 мая. Первые «утечки» по ВТБ пошли только после закрытия рынка в пятницу.

Таким образом, наш МФЦ развивается в сторону долгового рынка. Государство явно держит нюх по конъюнктуре мировых рынков и подставляет лукошко, пока дают денег. Сюда же отнесем низкую инфляцию и устойчивый курс рубля к доллару. Именно они являются необходимыми условиями захода нерезидентов на наш рынок. При высокой инфляции скупать бонды никто не будет. В итоге имеем такую ситуацию, что государство возьмет денег с долгового рынка и само озаботится экономическим ростом. За счет прямых госинвестиций.

По поводу текущей обстановки на срочном рынке. Доллар-рубль спустился к нижней границе «боковика». По меркам последних недель это флэт 30,9-31,7 руб. (на фьюче 31 100 — 32 000). По меркам низковолатильных декабря 2012 — марта 2013 года — это гигантские американские горки. И кто это устроил — непонятно. Индекс доллара при его нежелании расти таких горок не делал, евро-доллар то же спокоен, видимо, есть игроки на внутреннем валютном рынке, которые испытывают моментальный то спрос, то предложение валюты. Цикл сужение волатильности здесь явно пройден. Апрель стал месяцем «раскачки» пары. Один ЦБ накачивал в апреле рынок валютой в режиме «нон-стоп» а-ля июнь-июль 2012 года. Хотя тогда были совсем другие уровни. Видимо, связка Минфин-ЦБ преследует свои макроцели, которые будут слабо понятны мелким спекулянтам.

Фьючерс РТС продолжает находиться под нисходящим трендом. Последние 3 дня рисуем доджи. После импульсного роста 24 апреля стоим у развязки, как богатырь Илья Муромец, пойти на Север, на Юг или еще подумать недельку -другую у «камня».

Сбербанк неожиданно стал смотреться как «медвежья фишка». После отбоя от 105-дневной простой скользящей акция может повторить «фокус», который в свое время повторил «Газпром» при атаке данной линии. А именно, отвалиться туда, где ее передовицу-«производства» 4 квартала 2012-1 квартала 2013 года никто не ждет — ниже уровня 94 рублей.

Вход на сайт

Вход на сайт

Срок действия ссылки истек

Регистрация на сайте

Регистрация

Ваши данные

Восстановление пароля

Спасибо, вы подписаны на рассылку

Узнавайте первыми важные новости экономики, финансов и бизнеса. Подпишитесь на обновления "ПРАЙМ"

Пришлем уведомление, когда будет важная новость

Тут шапка