Аналитики инвестиционных компаний и банков ожидают в марте снижения российских фондовых индексов, укрепления рубля к доллару и к евро, свидетельствуют данные опроса, проведенного агентством "Прайм".

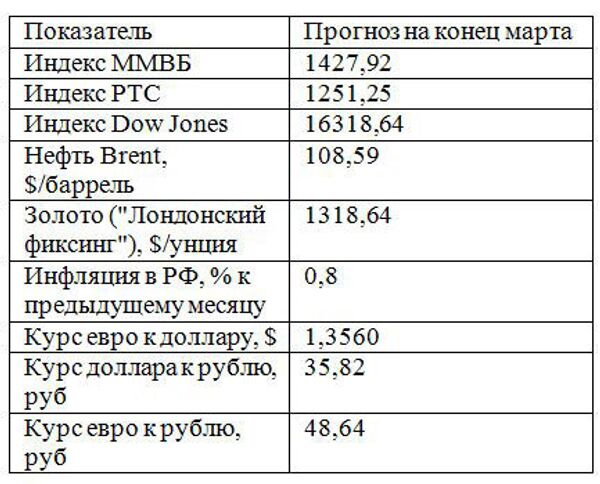

В соответствии с консенсус-прогнозом, составленном на основе ожиданий аналитиков, индексы ММВБ и РТС за март снизятся на 1,1% и на 0,6%, соответственно (к уровням на вечер 28 февраля). Цена на нефть марки Brent останется около 108,5 доллара за баррель, а золота – неподалеку от 1320 долларов за унцию.

Курс евро к доллару, по оценкам, отступит к 1,356 доллара с нынешних почти 1,38. Рубль относительно доллара вырастет на 36 копеек, а против евро - на 94 копейки.

Стоит ожидать, что отток из фондов, ориентированных на Россию, продолжится и в марте. Неопределенная ситуация на Украине, возможно, продолжит оставаться сдерживающим фактором для российского рынка.

Рубль имеет все шансы отыграть часть потерь. Действия ЦБ на валютном рынке могут принять более решительный характер на фоне роста инфляционных ожиданий.

Настроения, связанные с ожиданиями того, что может быть сделан перерыв в действиях ФРС по сворачиванию QE3, приведут к ослаблению давления на валюты развивающихся рынков.

Консенсус-прогноз на конец марта

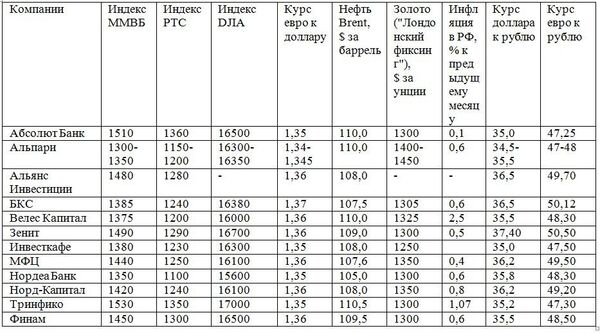

Прогнозы компаний на конец марта

Виталий Купеев, аналитик компании "Альянс Инвестиции":

С учетом не слишком хорошей последней порции макростатистики из США и Европы повышается вероятность того, что на очередном заседании ФРС США 19 марта будет сделана пауза в процессе сокращения объема денежных интервенций. Эффект от такого решения скорее всего будет сдержанный, так как инвесторы, вероятно, уже закладывают подобное решение в текущие цены. Стоит ожидать, что оттоки из фондов, ориентированных на Россию, продолжатся и в марте. Неопределенная ситуация на Украине, возможно, продолжит оставаться сдерживающим фактором как для российского рынка, так и для рынков EMEA в целом.

Тренд на ослабление рубля в марте, скорее всего, продолжится, однако темпы девальвации должны замедлиться.

По мере приближения дат отсечек (традиционно это апрель-май) для получения дивидендов особый интерес у инвесторов будут вызывать бумаги с дивидендными историями, среди которых наиболее привлекательными являются привилегированные акции "Башнефти", префы "Сургутнефтегаза", а также акции "Норильского никеля", МТС, "Газпрома".

Успешное размещение GDR Ленты на Лондонской бирже снимает некое напряжение в акциях продуктовых сетей и подтверждает интерес инвесторов к этому сектору. Стоит ожидать укрепления бумаг "Окей", "Дикси" и "Магнита".

В марте закончится сезон корпоративной отчетности за 4-й квартал и 2-е полугодие 2013 года. Мы не ожидаем какого-либо заметного влияния финансовых результатов за прошлый год на рынок за исключением показателей чистой прибыли, определяющей размер дивидендных выплат.

Денис Давыдов, главный аналитик Нордеа Банка:

Фондовый рынок США пока продолжает находиться в фазе консолидации после недавнего восстановления от локальных минимумов начала февраля. Ожидания по динамике прибылей компаний из индекса S&P 500 на 1-й квартал сейчас ниже, чем показатель 4 квартала (8.5%). Поэтому мы ожидаем возобновления умеренной коррекции фондового рынка США в марте.

Российский фондовый рынок в дополнение к шоку от резкого снижения курсов валют развивающихся стран получил в феврале еще и шок от развития политических рисков из-за событий в Украине. Учитывая высокий уровень неопределенности ситуации, можно ожидать продолжения снижения рынка в течение всего месяца.

В контексте текущих рисков трудно выделить акции, которые могут стать лидерами роста. Скорее всего, какой-либо рост может быть обусловлен специфическими причинами и носить непродолжительный характер. В лидерах снижения могут оказаться акции металлургических компаний из-за появившихся слабых отчетов за 2013 г.

Рубль имеет все шансы отыграть часть потерь. Мы связываем это с относительно стабильными ценами на ключевые сырьевые активы, действиями ЦБ на валютном рынке, которые к слову могут принять более решительный характер на фоне инфляционных ожиданий. Кроме того, украинский вопрос с большой надеждой будет решен в ближайшее время, что, по меньшей мере, снимет навес неопределенности и опасений с рынков.

Что касается макропоказателей, то ожидания по сокращению импорта и оттоку капитала должны сыграть свою положительную роль для рубля. Безусловно, большое влияние на рубль продолжат оказывать и внешние факторы, такие как действия ФРС и ЕЦБ и настроения в отношении ЕМ валют в целом. Но и здесь на наш взгляд есть перспективы для улучшения ситуации.

Последнее выступление Йелен показало, что ФРС при необходимости может сделать шаг назад. Пока же все сбои и шероховатости в статистике списываются на холодную погоду этого года. Итак, ни от ЕЦБ, ни от ФРС мы не ждем в марте действий по направлению к изменению проводимой политики, однако формирующиеся настроения о необходимости коррекции, настроения связанные с ожиданиями того, что может быть сделан перерыв (в действиях ФРС) приводят к ослаблению давления на валюты развивающихся рынков.

Фарит Закиров, аналитик ИГ "Тринфико":

В предстоящий месяц сохранится повышенная волатильность финансовых рынков. Движение индексов и отдельных котировок будет разнонаправленным, но итоговые котировки рубля и значения российских фондовых индексов на конец марта будут выше, чем на конец февраля.

Основным фактором, который будет оказывать влияние на рынок станет ситуация на Украине. Несмотря на то, что мы ожидаем там некоторой стабилизации, долгосрочные перспективы по-прежнему выглядят неблагоприятно. На фоне президентской компании и экономического кризиса можно ожидать неоднократных вбросов негативной для рынков информации.

Вторым важным фактором будет продолжающееся сворачивание ФРС программы количественного смягчения, которое, скорее всего, будет подтверждено на мартовском заседании ФРС.

В предстоящий месяц инвесторы будут ориентироваться прежде всего на защитные инвестиции. Наибольшим спросом будут пользоваться акции нефтегазового сектора. При этом весьма вероятным представляется отскок акций из сектора металлургии и энергетики, резко понизившихся в конце февраля.

По нашему мнению, на фоне сворачивания программы количественного смягчения можно ожидать некоторого укрепления доллара по отношению к евро, а также укрепления рубля по отношению к доллару и евро в связи с ожидаемой временной стабилизацией ситуации на Украине.

Лидерами роста окажутся, скорее всего, отдельные ценные бумаги из секторов металлургии и энергетики, но обусловлено это будет исключительно отскоком после резкого падения в последние дни февраля.

Владимир Евстифеев, аналитик банка "Зенит":

После затишья на рынках в конце февраля, в марте динамика рынков должна быть более направленной. Не получив достаточно факторов привлекательности вложений в рискованные активы от сезона отчетностей, инвесторы скорее будут черпать идеи из публикаций экономической статистики.

Мы ожидаем улучшения большинства экономических показателей в США за февраль, что должно привести к возобновлению роста рискованных активов. На валютном рынке мы ожидаем сохранение негативной динамики на развивающихся рынках, что обусловит укрепление основных валют, а также может привести к небольшому укреплению доллара к евро.

Сырьевые рынки, вероятно, будут находиться между двух огней. С одной стороны, позитивным моментом должно стать восстановление экономик США и еврозоны. По другую сторону – давление от сокращения производственной активности в Китае, которое уже в марте может отразиться на темпах потребления импорта.

Дарья Желаннова, заместитель директора аналитического департамента компании "Альпари":

Динамику основных валютных пар в марте будет определять заседание ФРС, намеченное на 18-19 марта, а также макростатистика. На текущий момент по итогам всех публичных заявлений, Джанет Йеллен убедила инвесторов в том, что программа QE будет сокращаться теми же темпами, что и в начале года. Рынки будут ожидать сокращение объемов выкупа активов еще на 10 миллиардов долларов – до 55 миллиардов долларов. Планы по сворачиванию могут быть скорректированы лишь в случае серьезного ухудшения данных.

В текущий момент факты говорят о том, что доллар будет дорожать против евро, основная пара EURUSD пробьет отметку в 1,35 и будет снижаться. Серьезных позитивных данных по еврозоне, способных поддержать европейскую валюту, мы не ожидаем.

В марте российская валюта, при отсутствии резкого ухудшения сырьевой конъюнктуры, имеет шансы отыграть часть потерянных позиций против евро и доллара. Во-первых, можно говорить о том, что рубль уже протестировал свои минимальные значения, панические настроения потихоньку сходят на нет, вступают в силу факторы поддержки устойчиво дорогой нефти, хороших данных по платежному балансу и ожидания профицитного бюджета, о чем недавно говорил министр финансов Антон Силуанов.

Важным фактором станет риторика ЦБ. Заявления о готовности поднять ставку в случае серьезного ускорения инфляции также окажут поддержку российской валюте. Фактически мегарегулятор вряд ли пойдет на этот шаг.

Марина Лазуткина, руководитель департамента развития коллективных инвестиций "БКС Премьер":

Предстоящий месяц на фондовом рынке РФ представляется крайне непростым для прогнозирования, поскольку наблюдается все более отчетливое воздействие на поведение инвесторов фактора геополитической нестабильности. По нашим ожиданиям, в первой половине марта динамика продолжит оставаться понижательной, однако ко второй половине месяца вероятна стабилизация "украинского фактора", что должно привести к частичной коррекции российского рынка.

Уход из рисков присущ и для рынка коллективных инвестиций. Средства пайщиков продолжают перетекать из фондов акций в фонды фондов и денежного рынка. Очевидно, что на фоне ослабления рубля инвесторы ПИФов ищут возможности зарабатывать на международных рынках и валютных колебаниях. На этом фоне наиболее популярными и перспективными с точки зрения потенциальной доходности продуктами становятся ПИФы, ориентированные на глобальные рынки и валютные инвестиции.

Курс доллара и евро рос в последних числах февраля, игнорируя объективные факторы. Курсы валют сейчас плохо прогнозируются даже на краткосрочном горизонте. Подход к новым историческим максимумам может немного охладить рынок, и это приведет к откату доллара до 35,2-35,3 рубля в течение марта, но это будет зависеть от ситуации в экономике России, а также от темпов оттока капитала, которые усилились в феврале на фоне геополитической нестабильности в ближнем зарубежье. В целом же в марте и до конца I-го полугодия нельзя исключать периодов обновления исторических максимумов как по курсу доллара, так и по курсу евро

Анна Линевская, аналитик компании МФЦ:

Российскому фондовому рынку предстоит непростой месяц. По состоянию на финал февраля торговых идей у инвесторов нет, даже возможность формировать дивидендный портфель сейчас отодвинута на второй план. Пока рынок занят продажами на фоне ухода от всевозможных рисков. Против покупателей играет слабеющий рубль и сохраняющийся отток капитала.

Индекс ММВБ пока стоит в диапазоне 1430-1495 пунктов, но в марте этот коридор может быть сдвинут вниз. Мартовское заседание ЦБ РФ вряд ли завершится продуктивными решениями: инфляционная составляющая отечественные власти не беспокоит, а значит, нет поводов для повышения уровня ключевой ставки.

Иными словами, пока рынок направлен вниз, и в начале марта продавцы могут увести индексы вниз еще на 20-30 пунктов. Стоит, впрочем, помнить, что предыдущая волна покупок началась от области 1430 пунктов по ММВБ.

В числе фаворитов пока "защитные" бумаги – "АЛРОСА", "Транснефти", отчасти – "ПИКа", который появился в этом списке неожиданно. Неплохо смотрятся бумаги сектора производства минеральных удобрений на фоне важных корпоративных новостей.

Дмитрий Демиденко, аналитик компании "Инвесткафе":

Ситуация с инфляцией в еврозоне, вероятнее всего, вынудит ЕЦБ пойти на дальнейшее смягчение денежно-кредитной политики. В связи с этим евро в начале марта попадет под давление, однако доллар не сможет этим как следует воспользоваться из-за собственной слабости.

В феврале погода в Штатах не радовала, что отражается на индикаторах, характеризующих экономику США. Не следует ожидать их радикального улучшения вплоть до третьей декады марта. Начиная с 19 числа, когда станет известно о решении ФРС относительно QE, гринбек, наконец, начнет оправдывать авансы, выданные ему в начале года.

Сворачивание американской программы количественного смягчения – важный драйвер ослабления курса национальной валюты РФ. Тем не менее, рискну предположить, что последствия окажутся не столь печальны как в январе и в феврале из-за отсутствия внутреннего негатива в виде сообщений от Банка России и Минфина.

Елена Лысенкова, старший аналитик Глобэксбанка:

В марте внимание инвесторов будет так же, как и ранее в этом году, приковано к экономической ситуации в США, Европе и Китае. Противоречивая статистика из Штатов подрывает уверенность в восстановлении крупнейшей экономики в мире и дает повод спекулировать на ожиданиях относительно монетарной политики федрезерва. Развивающиеся страны, в том числе и Россия, продолжают зависеть от решений ФРС США, хотя уже в меньшей степени из-за давно продолжающегося оттока иностранного капитала. Поэтому заседание ФРС в марте станет заметным событием.

В Европе ситуация тоже неоднозначная: укрепление экономики Германии, мягкое восстановление периферийных экономик, особенно Португалии, на фоне слабости экономики Франции и сохраняющейся высокой безработицы в еврозоне. Мы считаем, что такая ситуация будет способствовать повышенной волатильности курса европейской валюты.

Мы не исключаем, что рубль, который обновил исторические минимумы по отношению, как к евро, так и к доллару, будет продолжать испытывать давление в следующем месяце. Важным фактором, который будет формировать отношение инвесторов к российскому рынку, станет развитие ситуации на Украине. Так, индекс РТС с момента февральских событий на Майдане потерял почти 7%.

Иван Фоменко, начальник отдела доверительного управления Абсолют банка:

Инвесторам ничего не остается, кроме как ждать окончания периода напряженности на Украине, а также выбирать наиболее интересные активы, которые покажут лучшую динамику, когда обстановка стабилизируется.

Говорить о влиянии макроэкономической статистики пока неактуально. В марте основным фактором, который будет оказывать влияние на динамику российских активов, будет ситуация на Украине. Инвесторы негативно воспринимают ее и проецируют на российские рынки, что выливается в продажи по широкому спектру. В этой связи мы ожидаем стабилизацию ситуации на рынке РФ лишь после урегулирования украинских проблем и решения крымского вопроса.

Далее отмечу влияние внешних факторов, которое в целом оценивается как позитивное. Американские индексы торгуются на исторических максимумах. Макроэкономическая статистика выходит достаточно сильная. Мы ожидаем сохранение позитивного тренда в США, что при нормализации ситуации окажет поддержку российским активам. Следующий момент – ситуация в Китае. Отметим, что в феврале мы наблюдали максимальное ослабление юаня, которое не происходило с 1993 года.

ЦБ Китая желает несколько ослабить валюту, чтобы стимулировать рост. Это позитивно для экономики Китая и, как следствие, для спроса на сырьевые активы. Интересная картина наблюдается в Европе, где так называемые "проблемные" страны постепенно выходят из рецессии, что подтверждается макроэкономической статистикой.

Российские активы возобновят рост в случае, если ситуация с Украиной стабилизируется. Среди наиболее интересных бумаг отметим ГМК, Сбербанк, "Газпром". Последние два эмитента выиграют от стабилизации. Более слабо смотрятся акции металлургов.

Антон Сороко, аналитик инвестиционного холдинга "Финам":

Глава МВФ Кристин Лагард недавно заявила, что организация готова действовать оперативно, чтобы оказать помощь Украине. Специалисты фонда должны отправиться в страну уже в ближайшее время, но вот смогут ли они предложить Украине такие условие, которые можно будет принять – большой вопрос. В любом случае, развитие событий в стране будет существенно влиять на ситуацию на фондовом рынке РФ.

Рост цен за февраль уже составляет 0,7% (м/м), а по итогам месяца будет в районе 0,8-0,9%. Теперь вероятность ужесточения денежно-кредитной политики со стороны ЦБ на мартовском заседании на 0,25-0,5 процентного пункта мне кажется весьма высокой, что сможет во второй половине марта поддержать курс российского рубля. Такой вывод я делаю на основе последнего заседания регулятора, на котором он выразил готовность приступить к ужесточению ДКП, если падение рубля существенно повлияет на темпы роста цен.

Стоит отметить, что новая волна снижения на фондовых рынках возникла после того, как Народный Банк Китая стал ослаблять юань, что стало показателем того, что стране необходимо больше экономических стимулов для удержания текущих темпов роста ВВП.

В марте мы ожидаем ослабления давления на валюты развивающихся стран на фоне их существенной перепроданности, и, как следствие, улучшение ситуации на фондовом рынке РФ.

Роман Ткачук, старший аналитик ИГ "Норд-капитал":

На наш взгляд, тренды, сформировавшиеся в начале года, сохранятся в марте. Потенциал падения рубля еще не до конца исчерпан и составляет порядка 5%. Снижение может быть и еще большим, если упадут цены на нефть.

Мы ожидаем также снижения российского фондового рынка, один из немногих факторов, который сейчас его поддерживает – это скорый сезон дивидендных отсечек.

Из событий марта внимание стоит обратить на заседание ФРС США 18-19 марта, основной вопрос – какими темпами продолжится сворачивание QE 3. Интересно также, какой политики будут придерживаться в текущих условиях ЕЦБ (заседание 6 марта) и Банк России (14 марта).

Юрий Тимощенко, управляющий активами УК "Велес Менеджмент":

Сложность прогнозирования ситуации на месяц вперед состоит сейчас в том, что именно с этих уровней рынок акций может продемонстрировать как падение на 10-15%, так и соизмеримый рост в случае, если ожидаемое падение не состоится. Текущие уровни отнюдь не являются равновесными.

Пока что все говорит в пользу того, что в очередной раз будет протестирована на прочность многолетняя поддержка на уровне 1200 пунктов индекса РТС. Динамика рынка акций в последние дни выглядит, как консолидация сил именно перед рывком вниз. Поддержку продавцам могут оказать как внешние, так и внутренние по отношению к рынку российских акций факторы.

Решающее влияние на рынок будут оказывать следующие факторы:

ситуация на Украине (близость Украины к дефолту и гражданской войне, затрагивающая тем самым интересы РФ в политике и газовой промышленности), позиция РФ по поводу ситуации в Украине, ситуация на мировых фондовых рынках (в первую очередь – на рынках ЕМ, и в частности в Бразилии, где по ряду признаков назревают какие-то неприятные события в экономике/политике), девальвация рубля, способная вызвать рост политической напряженности в самой России. Кроме того, если на рынках развитых стран (Европа и США) все-таки начнется долгожданная понижательная коррекция, это тоже не поспособствует оптимизму на рынке российских акций.

Если брать за основу сценарий падения рынка акций до 1200 пунктов индекса РТС, то никакие отрасли не будут привлекательными. Самое разумное в данной ситуации – вывести капиталы с рынка и перевести их в защитные активы типа валюты или драгметаллов.

Наименее привлекательные отрасли при этом назвать существенно проще: электроэнергетика, металлургия (за исключением ГМК, обещающей хорошие дивиденды и тем самым стоящей довольно дорого на фоне общего пессимизма в секторе и на рынке), банки.

Лидеров в явном виде не будет, хотя лучше других останутся "Сургутнефтегаз" и ГМК. Аутсайдеры – ММК, "ФСК ЕЭС", Сбербанк, ВТБ, "Ростелеком" и многие другие. Другими словами, весь рынок российских акций является аутсайдером даже по отношению к большинству рынков ЕМ, и хуже нашего рынка выглядит разве что Бразилия.

Вероятно локальное укрепление доллара США против большинства мировых валют (следствие бегства капиталов от риска), хотя на этом фоне не исключено продолжение укрепления британского фунта по отношению к доллару США.

Короткая позиция по фьючерсу на индекс РТС, длинная позиция в долларах США (хоть за рубли, хоть по отношению к остальным сильным валютам), длинная позиция в золоте наиболее привлекательны.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.