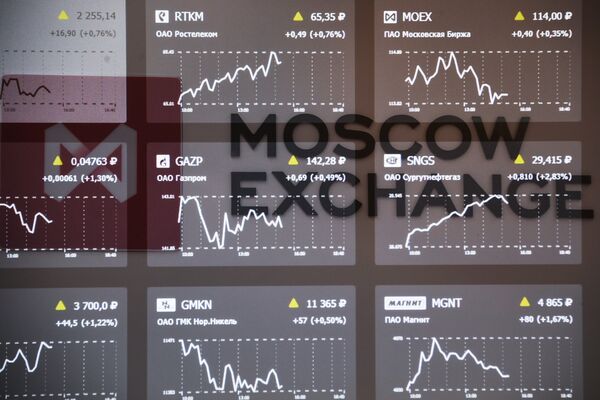

МОСКВА, 26 апр - ПРАЙМ, Андрей Карабьянц. Московская биржа запустила торги фьючерсными контрактами на нефть Light Sweet Crude Oil. В официальном сообщении говорится, что запуск торгов фьючерсами на "бумажную" нефть должен "расширить возможности инвестирования российских участников рынка и их клиентов в глобальные товарные инструменты".

Однако очередной дериватив стал очередным инструментом для инвестиций в американский доллар и может привлечь только мелких спекулянтов, которые не имеют возможности торговать на биржах Нью-Йорка или Лондона.

Дериватив для хеджеров и арбитражеров

Управляющий директор по денежному и срочному рынкам Московской биржи Игорь Марич в связи с запуском торгов фьючерсом на американский сорт нефти заявил: "За последние два года товарные деривативы вышли на лидирующие позиции на срочном рынке Московской биржи. Запуск деривативов на нефть Light Sweet Crude Oil создаёт дополнительные возможности для хеджеров и арбитражеров и является частью нашей стратегии по расширению доступа российских инвесторов к международным бенчмаркам".

Дериватив – это производный финансовый инструмент, стоимость которого зависит от базового актива. В данном случае финансовым инструментом является фьючерсный контракт, а базовым активом – нефть сорта Light Sweet Crude Oil, или WTI (West Texas Intermediate), которая добывается в США. На мировых биржах торгуются, в основном, расчетные контракты, которые не предполагают физическую поставку нефти. В США объем торгов расчетными фьючерсами примерно в 25 раз превышает торги контрактами на поставку нефти.

В прошлом году количество сделок с контрактами на Light Sweet Crude Oil превысило объем торгов с фьючерсами на североморский сорт Brent, которые обращаются на бирже ICE в Лондоне.

Два года назад Московская биржа начало торговать фьючерсом на Brent, который стал третьем по популярности среди участников торгов после контрактов на зарубежную валюту – доллары и евро.

Новый фьючерс на нефть – инвестиции в доллар

Московская биржа предлагает российским участникам рынка фьючерсные нефтяные контракты, номинированные в долларах США. Расчеты производятся в соответствии с ценой на фьючерс Light Sweet Crude Oil, формируемой на NYMEX (Нью-Йоркской товарной бирже) и публикуется на сайте СME Group.

Торгуются контракты в российских рублях, но по курсу, который устанавливается Московской биржей дважды в день: в 13:45 мск для промежуточного клиринга, а в 18:30 - для основного клиринга. Поскольку расчетный фьючерс поставки нефти не подразумевает, то "российский инвестор" приобретает те же доллары США, но не в форме американских банкнот, а в форме фьючерса на виртуальную американскую нефть.

Таким образом, торговля фьючерсами на Light Sweet Crude Oil очередной биржевой инструмент для увеличения покупок американской валюты. При этом, появляется возможность манипулирования при совершении сделок с контрактами на Light Sweet Crude Oil, используя курс доллара/рубль, который формируется на валютной секции Московской биржи. Как известно российская валюта является крайне нестабильной, курс рубля может "необъяснимо" меняться в течение одной торговой сессии, что облегчает манипуляции.

Хеджирование – необходимый инструмент для ведения бизнеса в современных условиях, поскольку позволяет страховать финансовые риски. Однако основными рисками для российских компаний в настоящее время являются валютные. Фьючерс на виртуальную нефть не снижает валютные риски и не защитит "инвестора" от волатильности рубля.

Крупные компании реального сектора экономики не будут использовать "новый биржевой инструмент" для хеджирования, предлагаемый Московской биржей. Если понадобится использовать фьючерсы для хеджирования рисков, то крупные компании способны напрямую выйти на биржи в Нью-Йорке и Лондоне, где ликвидность несопоставимо выше по сравнению с биржей в Москве.

Еще рано делать выводы об успехе нового дериватива, но объем торгов фьючерсами на Light Sweet Crude Oil в первый день оказался невелик – 58 млн руб.

Вызов для мелкого спекулянта

Расчетный фьючерс на Light Sweet Crude Oil является так называемой сделкой-пари, поэтому может представлять интерес для "спекулятивно настроенных участников рынка", которые рассматривают "игру" на бирже, как альтернативу казино. Московская биржа, как коммерческое предприятие, заинтересовано в увеличении количества клиентов и росте объема торгов – от этого зависит ее прибыль.

Мелкий российский спекулянт не может торговать нефтяными фьючерсами в Нью-Йорке или Лондоне, поскольку не обладает большими финансовыми средствами. Минимальный фьючерсный контракт на зарубежных биржах составляет 1000 барр. Кроме того, открытие счета у зарубежных брокеров и внесение депозита также требуют больших средств.

Московская биржа предлагает очень щадящие условия для проведения операций с нефтяными фьючерсами – контракт составляет всего 10 барр., издержки, связанные с осуществлением сделок, существенно ниже, чем за рубежом, ограничения из-за санкций также отсутствуют.

Кроме того, появилась возможность заключать контракты на разницу – арбитражные сделки – межу новым фьючерсом на Light Sweet Crude Oil и уже существующим контрактом на Brent. Разница в цене между Brent Light и Sweet Crude Oil (WTI) постоянно изменяется, но этот процесс более предсказуемый, чем курс доллара по отношению к рублю, а манипуляции с ценами очень затруднительны из-за огромной ликвидности фьючерсов на эти два сорта. Однако, чтобы зарабатывать на разнице в цене между Brent Light и Sweet Crude Oil, необходимо понимать ситуацию и тенденции, которые складываются на изменчивом рынке нефти.

Торговля нефтяными фьючерсами осуществляется не только днем, но и вечером с 19:00 до 23:50 мск, поэтому граждане, имеющие свободные денежные средства, могут рассматривать "игру на бирже" как альтернативу казино.

Шанхай вам в помощь

26 марта на INE (Шанхайской энергетической бирже) начались торги поставочными фьючерсами на нефть сорта Shanghai Oil. При этом фьючерсный контракт номинирован в китайской национальной валюте – юанях. В качестве валюты фондирования разрешается использовать доллары США, но по мнению многих экспертов эта мера временная.

Торговля физическими объемами нефти за юани стала для Китая задачей государственного значения. При активной помощи властных структур были созданы условия для успешной торговли энергоносителями за юани.

Созданный в Китае биржевой инструмент обеспечил огромную ликвидность. В первый день торгов были заключены сделки на сумму свыше 18 млрд юаней (≈$3 млрд). В последующие дни количество сделок и объемы торгов значительно выросли. При этом, в отличие от Московской биржи, на INE предприняты меры, ограничивающие спекулятивную активность.

По данным INE, 26 апреля были продано поставочных фьючерсов более чем на 48 млрд юаней ($7,6 млрд) – рекордная сумма с момента начала торгов. При этом, участие в торгах принимают крупнейшие зарубежные трейдеры, несмотря на торговую войну, которая разгорается между США и Китаем.

По сообщениям из Китая, до конца планируется начать торги за юани другими сырьевыми активами, включая металлы и сельскохозяйственную продукцию. Опираясь на опыт торговли нефтью за юани, Пекин намерен в ближайшем будущем запустить торги расчетными фьючерсам на нефть и другие товары, но исключительно в юанях и без привязки к биржам в Нью-Йорке или Лондоне.