Минфин вновь предлагает «классику» … После месячного перерыва при появлении первых признаков улучшения конъюнктуры Минфин вновь решил предложить классические (с фиксированным купоном) бумаги – 10-летние ОФЗ 26228 в объеме доступного к размещению остатка (33,7 млрд руб.). Также предлагаются 5,5-летние ОФЗ 29014 с плавающим купоном (=RUONIA) в объеме (302,8 млрд руб.).

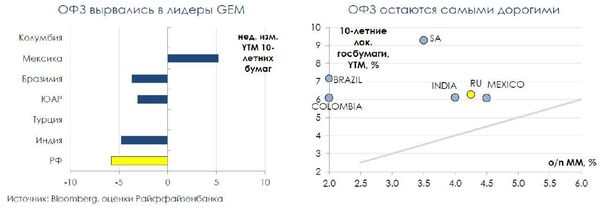

… при первых признаках улучшения конъюнктуры. За прошедшую неделю состояние локального рынка действительно заметно улучшилось: кривая доходностей сместилась вниз на 6-13 б.п., при этом доходность предлагаемых сегодня 10-летних бумаг опустилась на 13 б.п. до YTM 6,07%. Такую динамику ОФЗ продемонстрировали на фоне укрепления рубля к долл. (с 75,5 руб. до <74 руб.), что отражает спад опасений относительно введения санкций против РФ (связанных с событиями в Белоруссии и ситуацией с А. Навальным). ОФЗ выглядели лучше долгов в локальных валютах других GEM, которые продемонстрировали разнонаправленную динамику (10-летние бумаги Мексики в минусе, Индии и Бразилии — в плюсе). На фоне продолжающегося роста доходностей UST (10-летние бонды ушли на отметку YTM 0,7%) пока оснований для оптимизма в GEM нет. Они могли бы появиться в случае одобрения очередного пакета фискальных стимулов в США (предвыборная гонка, скорее всего, этому помешает, а после выборов в случае победы Дж. Байдена эра огромного потока бесплатных денег может завершиться).

Размещение классики может потребовать премию. Тот факт, что Минфин при первой возможности выходит с длинными бумагами, говорит о высокой потребности в новом долге (для финансирования бюджетного дефицита без использования средств ФНБ). При этом снизившиеся доходности могут позволить ведомству предоставить запрашиваемую участниками премию. С учетом возникшего локального позитивного ценового момента на рынке мы считаем, что ведомству удастся реализовать весь объем, однако для этого может потребоваться премия 5 б.п. к доходности вторичного рынка (для компенсации повышенной вероятности реализации геополитических рисков).

Котировки плавающих бумаг продолжают сползать из-за навеса «первички». Бумаги с плавающим купоном 29014 по последним котировкам 97,75% от номинала соответствуют премии 41 б.п. к RUONIA, при этом за неделю котировки опустились на 0,5 п.п. (аналогичную динамику продемонстрировали и доразмещавшиеся на прошлой неделе 24021). По нашему мнению, спрос большинства инвесторов на плавающие бумаги находится на уровне премии 50 б.п. к RUONIA (что соответствует цене 97,25% от номинала по 29014).

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.