МОСКВА, 22 мар - ПРАЙМ. В 2016 году рынок кредитования населения показал явные признаки оживления в отличие от других сегментов кредитования. Безусловно, до темпов роста 2010-12 годов еще очень далеко, да, и вообще вряд ли возможно повторение того бума потребительского кредитования, так как монетарные власти в 2013-2014 годах предприняли ряд шагов для охлаждения данного рынка. В целом можно сказать, что розничное кредитование вступило в кризис раньше, чем остальные сегменты, что и предопределило за счет эффекта низкой базы более ранний выход из него уже в 2016 году. За 2016 год в России банками было выдано кредитов и предоставлено кредитных лимитов населению на сумму 7,2 триллиона рублей, что на 23% больше, чем в 2015 году. При этом задолженность населения за прошедший год увеличилась на 1,3% до 10,8 триллионов рублей.

Таким образом, заметный рост выдачи кредитов пока не трансформировался в рост ссудного портфеля, что, с одной стороны, связано с процессом рефинансирования кредитов (дорогие кредиты 2014-2015 годов заменяются более дешевыми), а также желанием многих клиентов сократить свою задолженность в условиях слабой динамики доходов. С другой стороны, укрепление рубля в 2016 году привело к отрицательной валютной переоценке, что негативно сказалось на темпах роста объемов кредитов в рублевом выражении. Кроме того, банки достаточно активно избавляются от плохих кредитов, выданных еще до кризиса (продажа просроченных кредитов коллекторам и просто списание просроченной задолженности). Таким образом, вместе с невысоким приростом кредитной задолженности населения наблюдалось сокращение просроченной задолженности.

По итогам 2016 года просроченная задолженность населения по банковским кредитам в номинальном выражении сократилась несущественно - всего на 6 миллиардов рублей до 858 миллиардов рублей на 1 января 2017 года. Для сравнения, в 2015 году абсолютный объем просрочки вырос на 200 миллиардов. Таким образом, в 2016 году произошел слом тенденции роста просрочки населения. При этом доля просроченной задолженности в 2016 году снизилась с 8,1% на 1 января 2016 года до 7,9% на начало текущего года.

Платежная дисциплина населения ухудшилась в более чем 50% регионов России

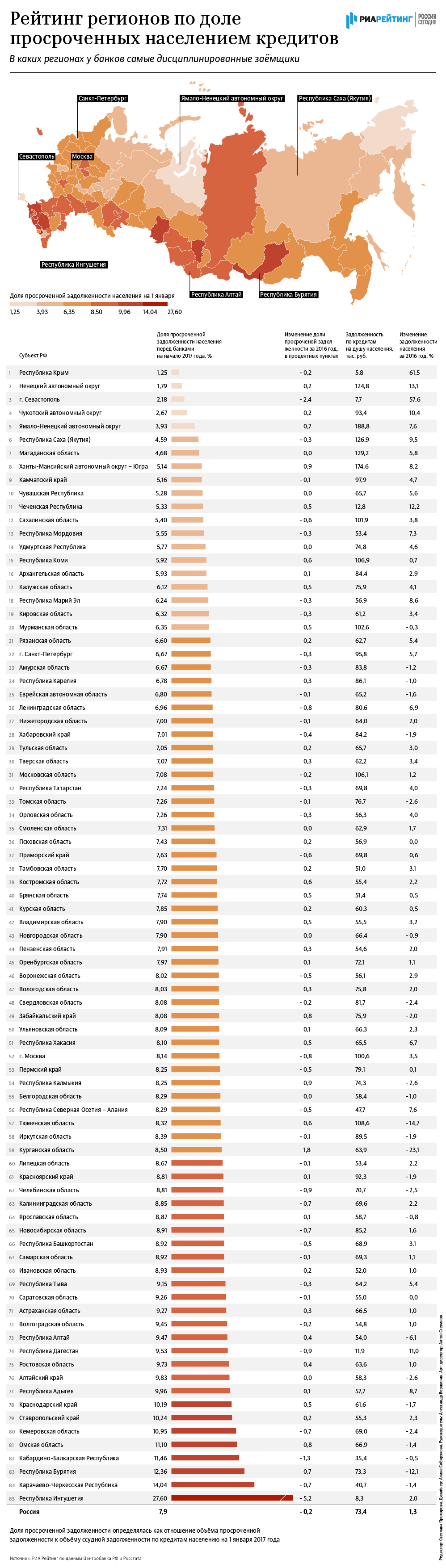

Для оценки платежной дисциплины в региональном разрезе эксперты РИА Рейтинг провели исследование и подготовили рейтинг российских регионов по доле просроченной задолженности населения по банковским кредитам по итогам 2016 года. Как свидетельствуют результаты исследования РИА Рейтинг, среди российских регионов наблюдается значительная дифференциация по доле просроченной задолженности по кредитам населению. У восьми регионов доля просрочки превышает 10%, а в четырех регионах доля пророченной задолженности находится на уровне менее 3%. В целом медианное значение доли просроченной задолженности по кредитам населению на конец 2016 года равнялось 7,9%. При этом обращает на себя внимание то, что годом ранее медианная доля просрочки была ниже - 7,6%. Таким образом, несмотря на снижение общероссийской просрочки ситуация в большинстве регионов была обратной - просрочка населения по кредитам росла, а снижение средних величин было обеспечено во многом регионами-лидерами, где просрочка снижалась, а ссудный портфель демонстрировал рост.

В целом чуть более чем у половины регионов в 2016 году доля просроченной задолженности выросла, то есть платежная дисциплина населения ухудшилась в более чем 50% регионов России. Наибольший рост доли просрочки в 2016 году наблюдался в Курганской области, где она за прошедший год выросла на 1,8 процентного пункта. Это переместило данный регион в нижнюю половину рейтинга. Кроме того заметный рост доли просрочки наблюдался в следующих регионах: Ханты-Мансийский автономный округ-Югра, Республика Калмыкия, Забайкальский край, Омская область, Ямало-Ненецкий автономный округ и Республика Бурятия. Обращает на себя внимание, что почти все регионы с наибольшим ростом доли просрочки - это регионы, находящиеся за Уралом. Причем тут представлены как богатые и промышленно развитые регионы, так и регионы с "экономической периферии".

Лидерам по повышению платежной дисциплины стали: Республика Дагестан (-0,9 процентного пункта), Кабардино-Балкарская Республика (-1,3), Севастополь (-2,4) и Республика Ингушетия (-5,2). Таким образом, просрочка сильнее всего сокращалась в южных регионах и, особенно, в Республиках Северного Кавказа. Вообще в данных регионах (исключая Севастополь) исторически банки очень неохотно выдавали кредиты, что в частности определяет низкую среднюю задолженность на душу населения, но при этом просрочка там была очень высокой на фоне низкой кредитной нагрузки. Вероятно, ситуация стала меняться сразу по двум фронтам: с одной стороны, банки все смелее выдают кредиты (в большей степени залоговые), а заемщики все ответственнее относятся к своим обязательствам перед банками.

Помимо южных регионов в число регионов со значительным сокращением доли просроченной задолженности по банковским кредитам населению входят наиболее крупные и развитые регионы страны, что во многом и определило снижение среднего значения доли просроченной задолженности по России в целом. В частности Москва стала шестым регионом по темпам снижения доли просроченной задолженности, а Кемеровская область, Новосибирская область, Ленинградская область и Челябинская область входят в первую десятку по динамике. Также стоит отметить, что Санкт-Петербург и Московская область также показали снижение доли просрочки. Таким образом, многие крупные и развитые регионы показали положительную динамику, а оба столичных региона обеспечили львиную долю снижения просрочки по стране в целом.

Лучше всех северные национальные республики и "регионы-новички"

Лидерами по платежной дисциплине по банковским кредитам стали Республика Крым, Ненецкий автономный округ и Севастополь. В Республике Крым и Севастополе российские банки стали выдавать кредиты совсем недавно, поэтому заемщики еще фактически не успели сформировать просроченную задолженность. Можно предположить, что в ближайшем будущем, по мере насыщения кредитного рынка, доля просрочки в Республике Крым и в Севастополе станет выше, хотя еще долгое время она будет оставаться ниже среднероссийского уровня.

Также очень хорошие результаты в основном демонстрируют малонаселенные северные регионы. Помимо вышеназванного Ненецкого автономного округа, низкая просрочка наблюдалась в Чукотском автономном округе, Ямало-Ненецком автономном округе, Республике Саха (Якутия), Магаданской области, Ханты-Мансийском автономном округ-Югра и Камчатском крае. Все вышеназванные девять регионов сформировали весь верх рейтинга. Доля просроченной задолженности по кредитам населению у этих 9 регионов на 1 января 2017 года была ниже 5,2%. Хороший результат в этих регионах можно объяснить относительно высокими доходами населения, а также сверхкомпактностью их проживания, что позволяет банкам кредиторам хорошо оценивать риски кредитования, так как они могут по-настоящему узнать финансовое состояние и скрытые риски своих заемщиков.

Самая высокая доля просроченной задолженности, несмотря на ее существенное снижение, остается у Республики Ингушетия (27,6%). Кроме того, высокая доля просрочки зафиксирована у следующих регионов: Карачаево-Черкесская Республика, Республика Бурятия, Кабардино-Балкарская Республика, Омская область, Кемеровская область, Ставропольский край и Краснодарский край. Во всех этих регионах доля просроченной задолженности по кредитам населению превышает 10%.

Из вышеназванных регионов четыре представляют республики Северо-Кавказского федерального округа. Относительно высокий уровень просрочки здесь наблюдается на фоне слабого развития розничного кредитования, но, несмотря на небольшой объем выданных кредитов, что могло бы обозначать более строгие критерии отбора заемщиков, это не способствует повышению платежной дисциплины. В целом слабое развитие кредитования населения характерно для всех регионов с высокой долей просрочки. В частности, среди 8 вышеназванных регионов нет ни одного с объемом кредитов на душу населения выше среднероссийского уровня, и только в трех из них объем кредитов на душу населения выше 60 тысяч рублей.

По мнению экспертов, в 2017 году стоит ожидать продолжения процесса восстановления рынка кредитования населения, в том числе ипотечного кредитования. По оценкам РИА Рейтинг, к концу 2017 года розничные кредиты могут подешеветь на 1-2,5 процентного пункта, что будет связанно со снижением стоимости фондирования и ключевой ставки. Особенно сильно снижение ставок должно сказаться на рынке ипотечных займов. В целом снижение ставок должно активизировать кредитование населения на всей территории России. При этом по итогам 2017 года доля просроченной задолженности по кредитам населению ощутимо снизится - на 0,7-0,9 процентного пункта, что в том числе будет связано с ростом доли ипотечных кредитов в общем ссудном портфеле физических лиц. При этом ипотечные кредиты исторически имеют гораздо более низкую долю просрочки.