Это была еще одна безумная неделя на политическом и финансовом фронте. Неожиданная победа Дональда Трампа на выборах во вторник вызвала ударную волну на мировых рынках. Все рынки — от валютных и фондовых до сырьевых и, в особенности, рынки облигаций — пытаются понять, каким теперь будет будущее.

Пожалуй, лучше всего начать этот еженедельный обзор с анализа некоторых значимых изменений на рынках, которые произошли с вечера вторника, до того, как по всей стране начали закрываться избирательные участки. Самой большой новостью с момента объявления результата выборов стало то, что Дональд Трамп пообещал открыть государственный кошелек и выделить свыше 500 миллиардов долларов на инфраструктурные проекты, предназначенные для «восстановления Америки».

Сочетание планов по увеличению бюджетных расходов и сокращению налогов вызвало резкий скачок доходности по облигациям США, так как это означает увеличение нагрузки по финансированию и риск роста инфляции. За последние два торговых дня продажи на рынке облигаций распространились с развитых рынков на развивающиеся, так как эпоха дешевого долларового финансирования, по всей видимости, подошла к концу.

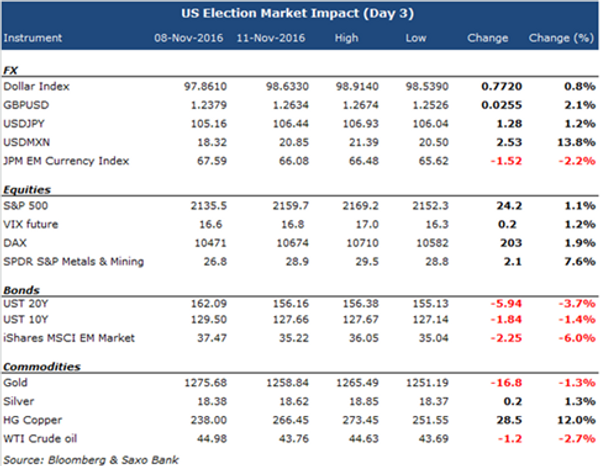

Динамика рынка со дня выборов в США

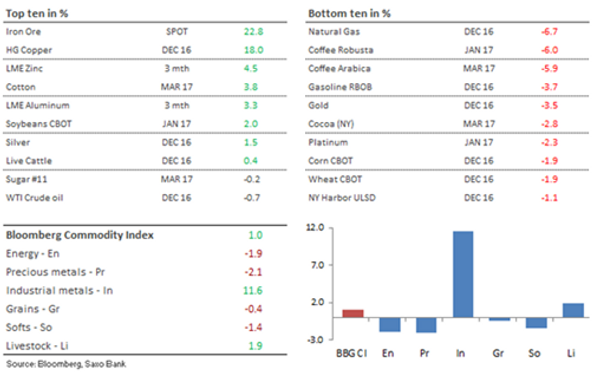

Сырьевое пространство настраивалось на победу Хиллари Клинтон и в связи с этим полагало, что в ближайшие четыре года ничего не изменится. Победа Трампа, как ожидалось (ошибочно, как выяснится позже), приведет к росту цены золота и падению цен на сырьевые товары, зависящие от экономического роста, в частности промышленные металлы.

Предположения оказались в корне неверными, так как до выборов все внимание было приковано к личности Трампа, а не к возможным рыночным последствиям его политической программы.

Вместо прорыва золота сквозь нисходящий тренд от 2011 года мы увидели резкий скачок цены меди, которая показала лучший результат недельного роста за многие десятилетия.

Улучшившаяся китайская статистика, обещания Трампа инвестировать в инфраструктуру и подъем спекулятивного спроса на биржах от Нью-Йорка до Лондона (в особенности, в Шанхае) — все это помогло меди достичь максимального ценового значения за 16 месяцев. До этого на протяжении последнего года цена на этот промышленный металл все время колебалась. Растущее предложение негативно сказывалось на общем состоянии рынка, где спрос был нестабильным.

Сразу после объявления результата выборов цена выросла приблизительно на 13%. В итоге именно медь, а не золото, пробила пятилетний нисходящий тренд и показала свой лучший результат по итогам недели за несколько десятилетий.

Долгосрочные тренды на рынках меди и золота

В среду с рынка золота поступали вводящие в заблуждение сигналы, когда стало известно о неожиданной победе Трампа. До выборов победа Трампа воспринималась как положительный для золота фактор, так как она несла с собой неопределенное будущее. Как и в случае с неожиданным результатом голосования в Великобритании в июне, по мере того, как начали появляться данные по штатам, цена золота росла, а котировки акций и курс доллара снижались.

Цена золота прошла уровни сопротивления 1308 и 1328 долларов за унцию, но еще даже до того, как о победе Трампа было официально объявлено, большинство рынков повернули назад. В своем официальном заявлении после окончания выборов Дональд Трамп взял примирительный тон, но при этом подчеркнул свое намерение восстановить Америку и пообещал с этой целью увеличить расходы на инфраструктуру.

В итоге золото прошло в обоих направлениях 70 долларов, а на рынке фьючерсов Comex был зафиксирован рекордно высокий объем торговли. На момент окончания торгового дня цена золота практически не изменилась.

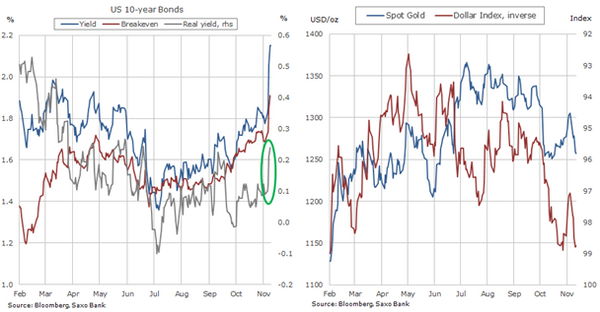

Рост доходности по облигациям не сулит ничего хорошего для золота, если только он не сопровождается ростом инфляции. На приведенном ниже графике показано, что в результате колебаний доходности по 10-летним облигациям реальная ставка доходности повысилась до 0,25%, что соответствует самому высокому с июня значению.

Низкая реальная доходность в этом году была важным источником поддержки золота, но в зависимости от ожиданий в отношении инфляции эта поддержка, по крайней мере на данном этапе, значительно уменьшилась. Повышение ставок доходности по американским облигациям и зреющий кризис на развивающихся рынках вызвали высокий спрос на доллар после выборов, и это стало еще одним негативным фактором для золота.

Два прежних источника поддержки золота - низкая реальная доходность и стабильный доллар - теперь исчезли

Повысившийся спрос на медь и другие промышленные металлы оказал поддержку наполовину драгоценному, наполовину промышленному серебру, в результате чего его превосходство по динамике за прошедшую неделю составило 5%, а соотношение золота и серебра понизилось до трехмесячного минимума.

События последних двух дней продолжают создавать препятствия для золота. Они будут сохраняться до тех пор, пока рынки, включая облигации и доллар, не стабилизируются. Дональду Трампу еще только предстоит рассказать о своих планах на ближайшие четыре года, и повышенная неопределенность в связи с этим может помочь золоту восстановить свою привлекательность как актива-убежища.

Инвестиционный спрос через биржевые индексные продукты снова послужит важным показателем того, какой позиции в отношении золота придерживаются долгосрочные инвесторы после финансового землетрясения, произошедшего на этой неделе.

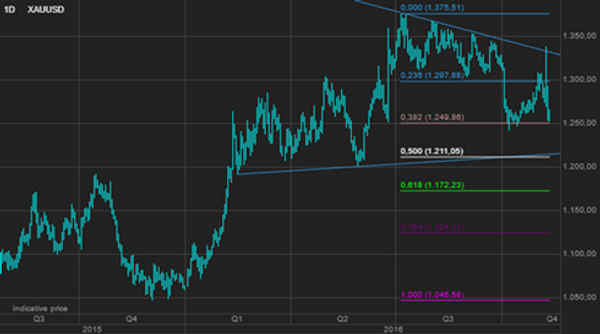

Поразительная неспособность золота удержать полученные первоначально достижения и последующие препятствия в виде повышения доходности по облигациям и курса доллара могут привести к тому, что металл снова протестирует ключевой уровень поддержки 1250 долларов за унцию. В случае прорыва этого уровня следующим на горизонте появится уровень 1211 долларов за унцию. Здесь проходит половина пути наверх, который золото прошло за последние 11 месяцев.

Спотовая цена золота с уровнями коррекции:

Сырая нефть оказалась заложницей идеального шторма из негативных новостей, и с каждой новой потерей в цене ОПЕК становится все сложнее претворить в жизнь план значительного сокращения добычи. Помимо результата выборов в США, который сразу спровоцировал падение цен почти на 5%, прежде чем они восстановились, дополнительное давление оказали новости о запасах и добыче.

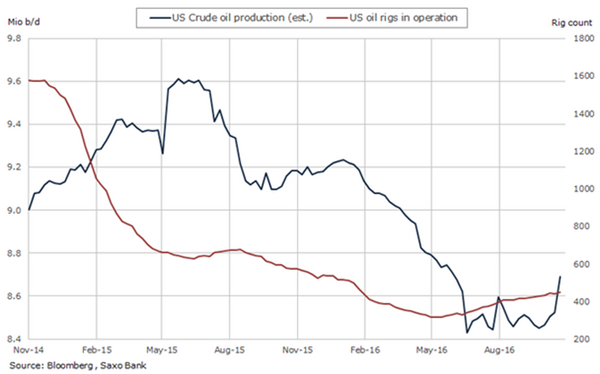

В своем самом последнем еженедельном отчете о состоянии нефтяного рынка Служба энергетической информации США заявила, что вторую неделю подряд запасы сырой нефти выросли больше, чем ожидалось. Тем временем добыча, согласно оценкам, увеличилась на 170 000 баррелей в сутки, что стало самым большим приростом за неделю с мая прошлого года.

Количество буровых вышек в эксплуатации и добыча в США:

Как сообщило агентство Bloomberg, внутри ОПЕК Иран заявил об увеличении добычи в октябре на 210 000 баррелей в сутки. Это самый значительный месячный прирост с момента снятия санкций и больше, чем страна нарастила за пять предыдущих месяцев. Возможно, таким образом страна хочет присоединиться к сделке ОПЕК по замораживанию добычи, находясь на более высоком уровне, нежели сейчас оценивают вторичные источники.

Нефтяной рынок с нетерпением будет ждать, какие из своих обещаний в сфере нефтяной промышленности исполнит Дональд Трамп после того, как переедет в Белый дом. Самым значительным из них была угроза аннулирования ядерного соглашения с Ираном и повторное введение санкций, что значительно усложнило бы для этой страны процедуру привлечения иностранных инвестиций и технологий, необходимых для развития ее промышленности.

ОПЕК, без сомнения, очень торопится найти какое-нибудь приемлемое решение. Учитывая весь тот негатив, который навис сейчас над рынком, отсутствие твердой и решительной сделки несет с собой риск падения цены на нефть ниже 40 долларов за баррель.

Еще в сентябре на заседании в Алжире картель рассматривал возможность сокращения добычи настолько, чтобы вернуть цены в область значений 60 долларов за баррель. Теперь лучшее, на что они могут рассчитывать, это 50 долларов.

Нефть сорта Brent, средняя цена которой за последние семь месяцев стабилизировалась на уровне 48 долларов за баррель, снова находится под давлением, так как предложение продолжает расти, а рост спроса находится под сомнением. Если до 30 ноября ОПЕК не найдет решение, то нефть может протестировать отметку 40,40 доллара, при этом даже при условии заключения сделки рынок вряд ли сможет продвинуться существенно выше 50 долларов за баррель.

Нефть сорта Brent, контракт с поставкой в ближайшем месяце:

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.