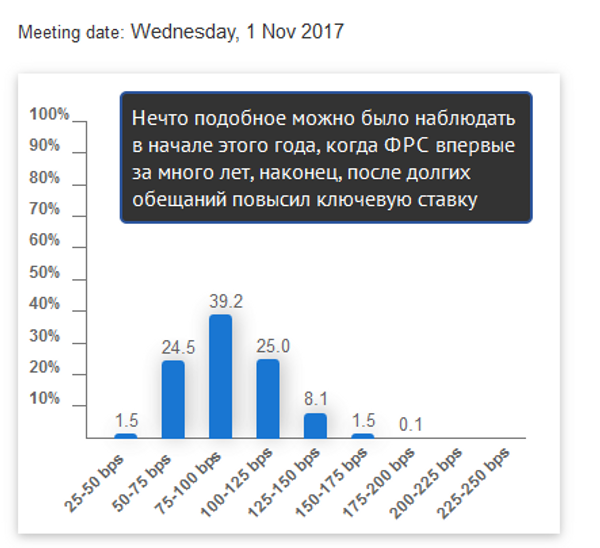

Много странностей на рынке происходит в последнее время, и динамика золота в этом случае не исключение. Реальность такова, что новоизбранный президент США еще даже не прошел инаугурацию (чего уж говорить о пресловутых показательных 100 днях президентства), как рынки уже начали верить, что Трамп действительно способен «сделать Америку снова великой», и выдали ему существенный кредит доверия. А ведь еще недавно пророчили финансовый крах в случае его победы. Вы только посмотрите на эти ожидания по процентным ставкам Федрезерва США: согласно CME Group FedWatch Tool, вероятность повышения ставки 14 декабря оценивается в 93%.

Кроме того, в марте следующего года 21% закладывается на следующее повышение, а 1 ноября 2017 года существует 25% вероятность уже третьего повышения. Связано ли это как-то с обещанным «величием»? Едва ли. Скорее с инфляционным ожиданием из-за предстоящих трат на предвыборную программу, куда входит развитие инфраструктуры, сектора ВПК, здравоохранения, образования, а также обеспечение энергетической независимости США, где, скорее всего, не обойдется без государственной поддержки сланцевых нефтяных компаний.

И хотя Америка выступает в роли бесспорного лидера по вопросам развития «зеленой» энергетики, во время предвыборной кампании новый президент США откровенно позиционировал себя в роли яростного сторонника углеводородов. Прибавьте к этому снижение налогового бремени с бизнеса, ожидание которого, на мой взгляд, является сейчас главным драйвером бурного роста американского фондового рынка. Но на одних ожиданиях далеко не уедешь и периодически приходиться сталкиваться с горькой реальностью. Вспомните в качестве примера просадки по S&P500 в середине 2015 и начале 2016 года. Когда произойдет такая очередная встреча с реальным сектором?

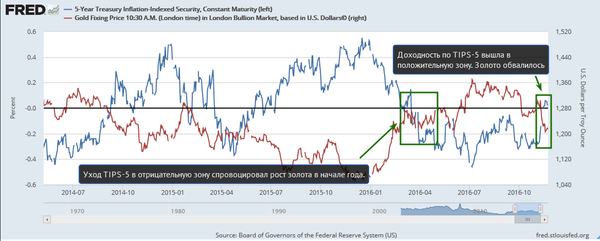

Америка рискнула, избрав Трампа, и теперь на рынке проснулся вкус к рисковым активам. Не удивительно, что золото, не обладая пассивным доходом, как, например, акции и облигации, находится в состоянии свободного падения уже третью неделю. В начале года казначейские облигации, защищенные от инфляции (TIPS), свалились в отрицательную зону, золото немедленно отреагировало и росло, пока ставка по TIPS находилась ниже нулевой отметки. Победа Трампа обвалила рынок облигаций, запустив их доходности в стратосферу – TIPS рванул в положительную зону, золото, как результат, обвалилось.

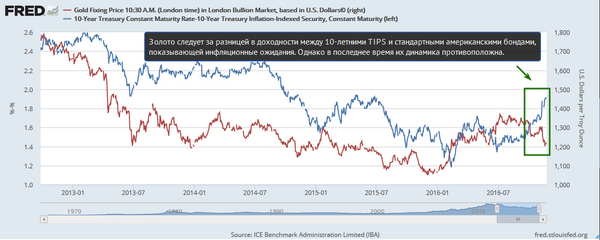

По подсчетам «Альпари Голд», пресловутое золотое «дно» будет нащупано в районе $1165-1155 за тройскую унцию на верхней границе стенки «медвежьего» канала, в рамках которого золото снижалось с середины 2013 по конец 2015 года. А поскольку инфляционные ожидания будут опережать реальный сектор, рост драгоценного металла возобновится. Одним из способов измерения инфляционного ожидания является разница в доходности между 10-летними TIPS и стандартными американскими трежерис. Если обратиться к исторической выборке, то драгоценный металл и разница двух бондов двигались практически в одном направлении за исключением последнего месяца, в котором они двигались абсолютно противоположно. Будем считать, что золото дает фору.

В разделе "Мнения" сайта Агентства экономической информации "ПРАЙМ" публикуются материалы, предоставленные аналитиками, трейдерами и экспертами российских и зарубежных компаний, банков, а также публикуются мнения собственных экспертов Агентства "ПРАЙМ". Мнения авторов по тому или иному вопросу, отраженные в публикуемых Агентством материалах, могут не совпадать с мнением редакции АЭИ "ПРАЙМ".

Авторы и АЭИ "ПРАЙМ" не берут на себя ответственность за действия, предпринятые на основе данной информации. С появлением новых данных по рынку позиция авторов может меняться.

Представленные мнения выражены с учетом ситуации на момент выхода материала и носят исключительно ознакомительный характер; они не являются предложением или советом по совершению каких-либо действий и/или сделок, в том числе по покупке либо продаже ценных бумаг. По всем вопросам размещения информации в разделе "Мнения" Вы можете обращаться в редакцию агентства: combroker@1prime.ru.